- 投稿日:2024/08/20

- 更新日:2025/11/05

資産の最大化にはインデックス投資、今使えるキャッシュ・フローが欲しいなら高配当株投資。リベシティにおいては常識ともいえる考え方です。ところが、いつまでも終わらない議論があります。

✅結局どっちがいいの?

✅インデックスが最強でしょ!

✅学長は高配当株推しなんじゃないの?

答えのない議題であり、結局は個人の目的や好みの問題ですよね😅

今回は【インデックス×高配当株】のハイブリッド投資について、私が思い描く最強のシミュレーション結果を解説します。【使いながら増やす】ことを目的とする考え方です。インデックス投資のみの場合との比較なども参考になれば幸いです。

※注意※

あくまで個人的に目指すものの紹介です。

必ずこうなる、必ず儲かるという話ではありません。

運用利回りや投資額などは個人的に採用している数値です。

投資は自己責任。最終的な投資判断はご自身でお願いします。

前提条件(投資対象・利回り・投資額・運用期間)

シミュレーションを行うにあたっては、前提条件を明確にする必要があります。全ての人に当てはまるものではありませんが、資産規模に合わせて調整すれば同じようなシミュレーションが可能です。

今回のシミュレーションには以下のサイトを利用しています。

・インデックス投資のシミュレーション

https://www.am-one.co.jp/shisankeisei/simulation.html

・高配当株投資のシミュレーション

https://www.daiwa-am.co.jp/special/high-dividends/simulation/

インデックス投資の前提条件

①投資対象はオルカンのみ

②運用利回りは年利5%を想定

③投資額(元本)は600万円

④運用期間35年

それぞれの条件設定の理由を解説します。

①投資対象はオルカンのみ

インデックス投資の基本は、以下の条件を満たすインデックスファンドへの定期積み立て投資です。

✅株価が長期的に右肩上がり

✅しっかり分散されている

✅手数料が安い

この条件を満たすものとして、いわゆるオルカンを採用します。

eMAXIS Slim 全世界株式(オール・カントリー)

②運用利回りは年利5%を想定

オルカンの年利は、過去30年平均では8〜9%程度ありますが、良い30年だったと考えて、少し保守的になるべきだと考えます。上振れる分には問題ないので、長期投資をすれば最低でも年利5%は取れるだろうという想定です。

③投資額(元本)は600万円

今回紹介するハイブリッド投資では、投資元本を新NISAの非課税枠1,800万円とします。インデックス投資は積立投資枠の600万円、高配当株は成長投資枠の1,200万円で振り分けます。

④運用期間35年

シミュレーションサイトの表示およびキリの良さを考慮して35年とします。30歳から開始して、定年+年金受給可能な65歳までの運用を想定できます。もちろんその先も運用は続きますが、いったんの区切りとしています。

インデックス投資においては、最低15年以上の長期運用をすることで、想定利回りの5%が得られる前提なので注意してください。

高配当株投資の前提条件

①投資対象は日本の個別株

②配当利回りはポートフォリオ全体で4.0%で開始

③平均増配率5%の分散されたポートフォリオを作る

④投資額(元本)は1,200万円

⑤株価は±0を想定

⑥運用期間35年

高配当株のほうが前提は細かくなります。

①投資対象は日本の個別株

円のキャッシュ・フローが欲しいことと、インデックスは外国株に投資することを考えて、日本の個別株に投資します。学長の発信や動画などで勉強し、基本的な銘柄選定や投資タイミングは習得している前提です。

②配当利回りはポートフォリオ全体で4.0%で開始

一般的な高配当株の基準は、税引き後の配当利回り3.0%以上とされます。今回はNISAの非課税枠を利用することもあり、ポートフォリオ全体として4.0%とします。後述しますが、5年間で1,200万円分投資した時点で4.0%を目指します。

③平均増配率5%の分散されたポートフォリオを作る

配当利回りが高いこと以上に、増配率が安定して高いポートフォリオを目指します。現在の利回りにこだわらず、長期目線で持続的に増配するのが理想です。ポートフォリオ全体の平均増配率5%を維持すれば、受け取れる配当金は15年で2倍になります。

④投資額(元本)は1,200万円

新NISAの成長投資枠1,200万円をフルに使います。

⑤株価は±0を想定

高配当株は売却しないため、投資後の株価に意味はありません。常に投資元本を維持していれば勝ちです。総資産で考えればプラスのほうが良いですし、含み損だと精神的にはつらいです。長期的にマイナスにならないように投資タイミングはしっかり狙っていきます。

⑥運用期間35年

インデックスと同様に35年を想定します。株価は関係ありませんが、受け取る総配当金は期間が長いほど増えます。増配にも複利効果がかかるわけで、長期運用が重要です。

こだわりのポイント

私が実践する運用方法のポイントは以下の3つです。

✅最短で入金を終わらせる

✅若いときからキャッシュ・フローを得て使う

✅長期的に成功確率の高い運用

5年間で1,800万円投資しきってしまえば、その後の稼ぎは全て現金保有ができます。教育資金や浪費を渋ることなく生活ができる上、仕事をコントロールして時間を作ることができます。

過剰な入金力は必要なく、人生を豊かに過ごすことを最優先にしたプランです。短期入金・長期運用・現金積み上げの組み合わせによって、どこかで想定外の事態が起きても十分リカバリーできます。そのためにも貯める力を完璧にしておくのは必須です。

長くなりましたがこのような条件のもとシミュレーションを進めます。

インデックス投資のシミュレーション

こちらのシミュレーションサイトを利用して、以下の条件で計算します。

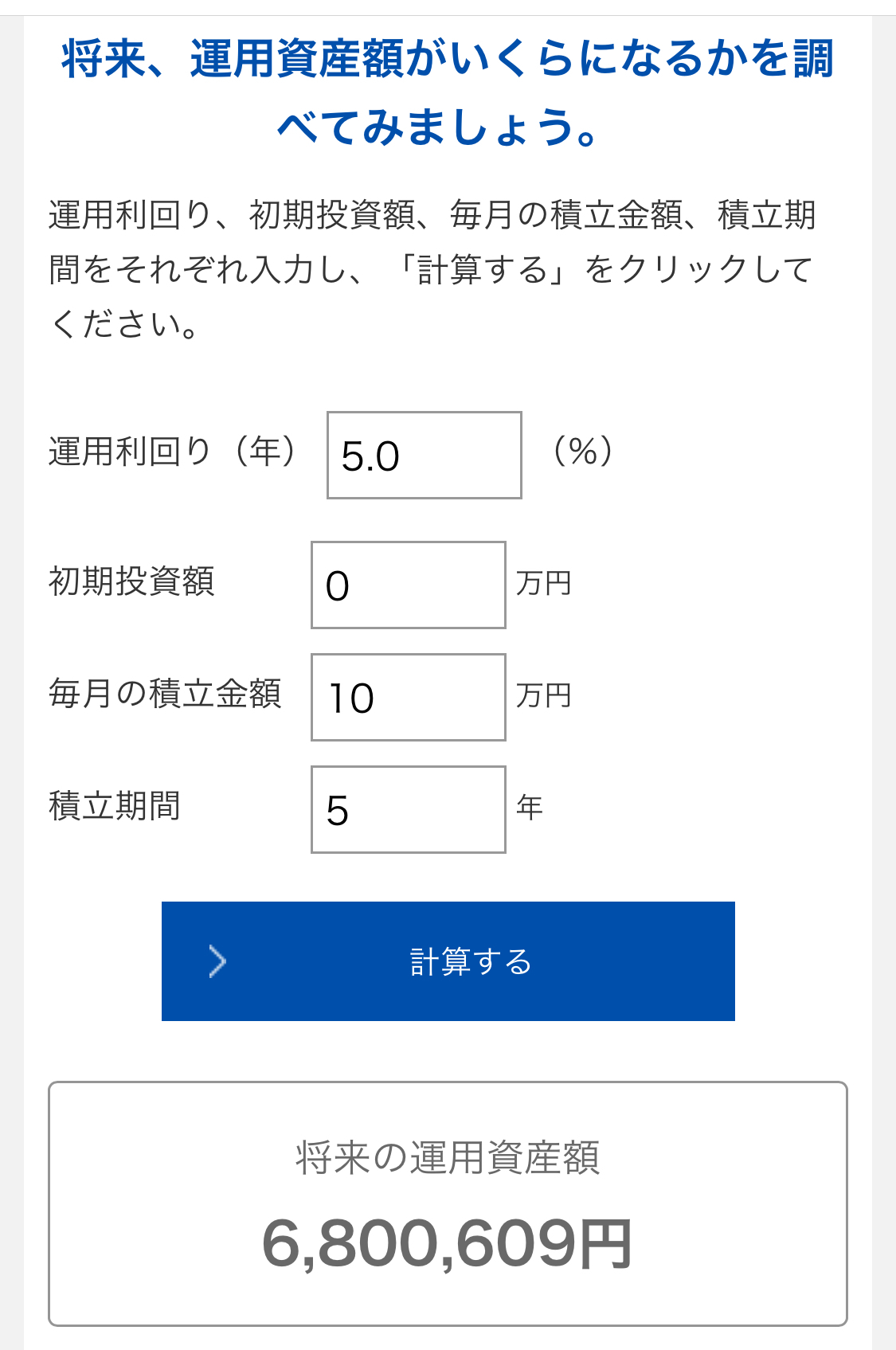

・月10万円(年120万円)を5年間積み立てる

5年間で新NISAの積み立て投資枠600万円を埋めきった時点で、年利5%で運用できていれば約680万円になります。ただし、5年間の運用ではマイナスになっていることもざらなので、この金額にはあまり意味がありません。

5年間で新NISAの積み立て投資枠600万円を埋めきった時点で、年利5%で運用できていれば約680万円になります。ただし、5年間の運用ではマイナスになっていることもざらなので、この金額にはあまり意味がありません。

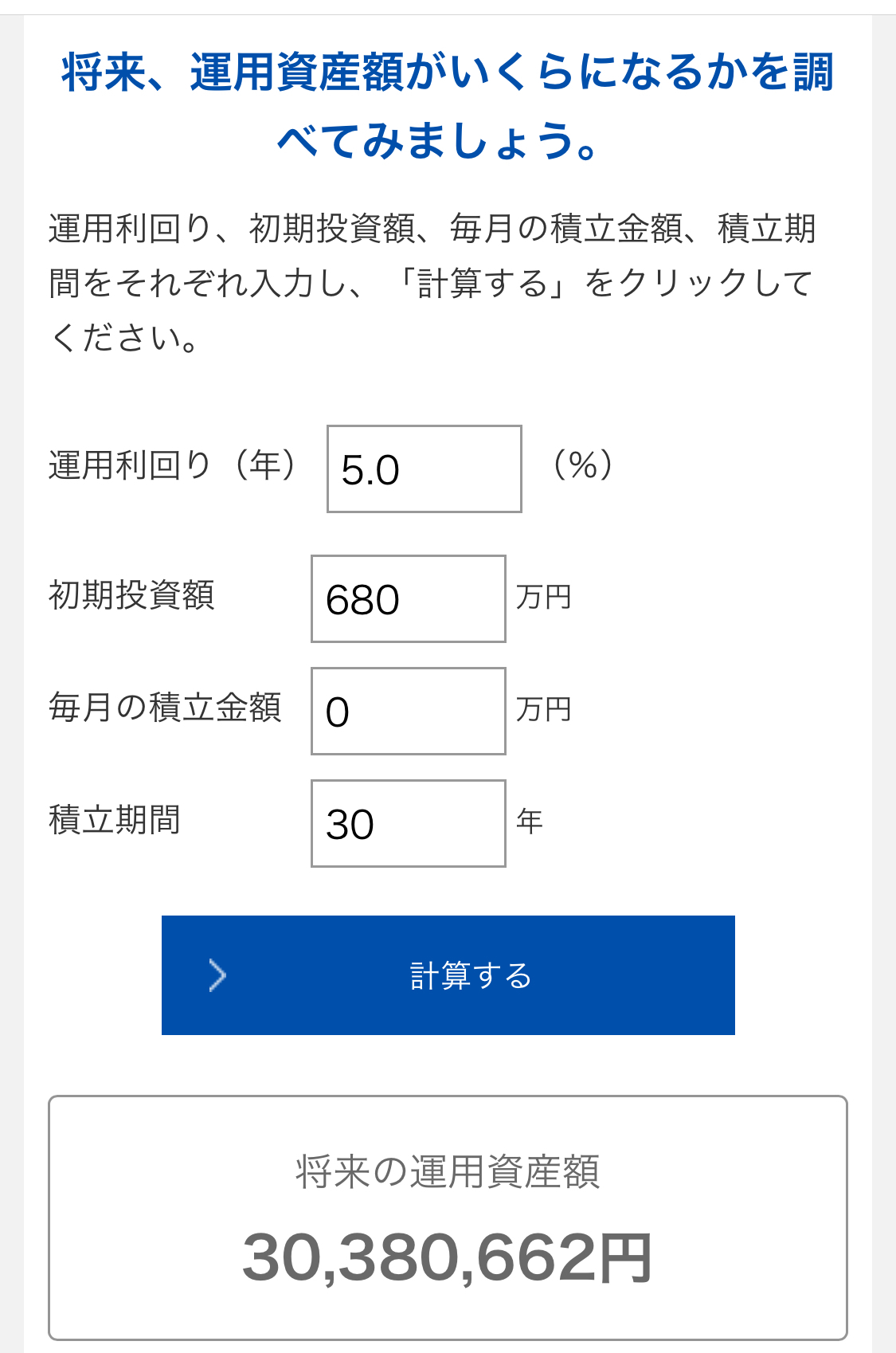

この後の30年間は、積み立て金額0でほったらかし運用します。15年を超える運用期間が取れれば、年利5%のシミュレーションにも信憑性が出てきます。

680万円をそのまま年利5%で運用した場合、通算35年の時点で約3,000万円分のオルカンを保有していることになります。この時点では一度も売却をしていない想定で、35年間のキャッシュ・フローはゼロです。これ以降に4%ルールなりで取り崩していきます。

680万円をそのまま年利5%で運用した場合、通算35年の時点で約3,000万円分のオルカンを保有していることになります。この時点では一度も売却をしていない想定で、35年間のキャッシュ・フローはゼロです。これ以降に4%ルールなりで取り崩していきます。

高配当株投資のシミュレーション

高配当株については、増配シミュレーションのサイトを利用して、受取配当金や配当利回りの推移などをシミュレーションします。

投資元本は新NISAの成長投資枠1,200万円です。ポートフォリオ全体として増配率5%のポートフォリオを組みます。配当利回りは、5年かけて1,200万円投資しきった時点で4.0%を目指します。NISA枠内の投資のため、税率は0%です。6年目からは株の追加購入はしないという条件にします。

投資元本は新NISAの成長投資枠1,200万円です。ポートフォリオ全体として増配率5%のポートフォリオを組みます。配当利回りは、5年かけて1,200万円投資しきった時点で4.0%を目指します。NISA枠内の投資のため、税率は0%です。6年目からは株の追加購入はしないという条件にします。

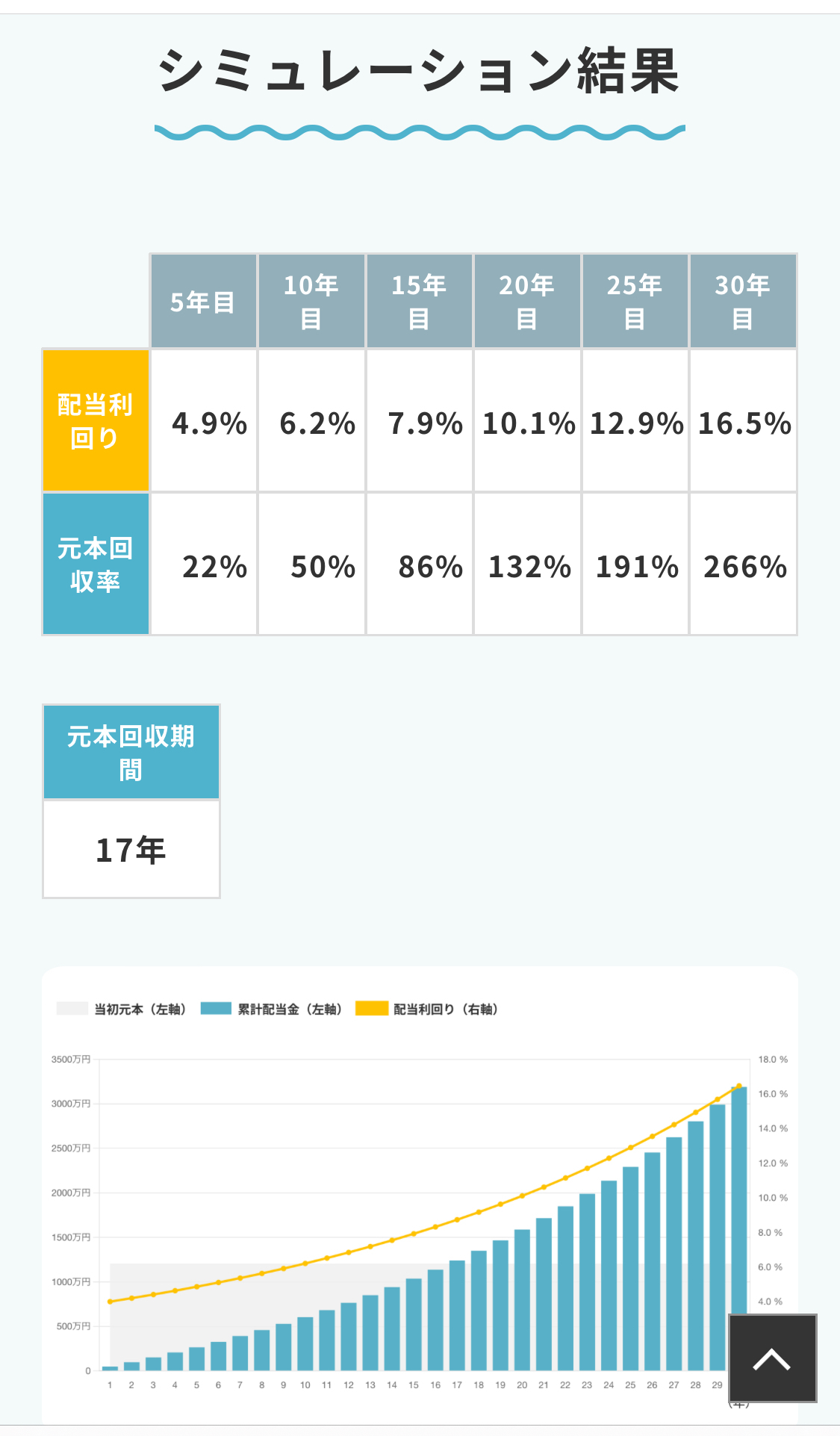

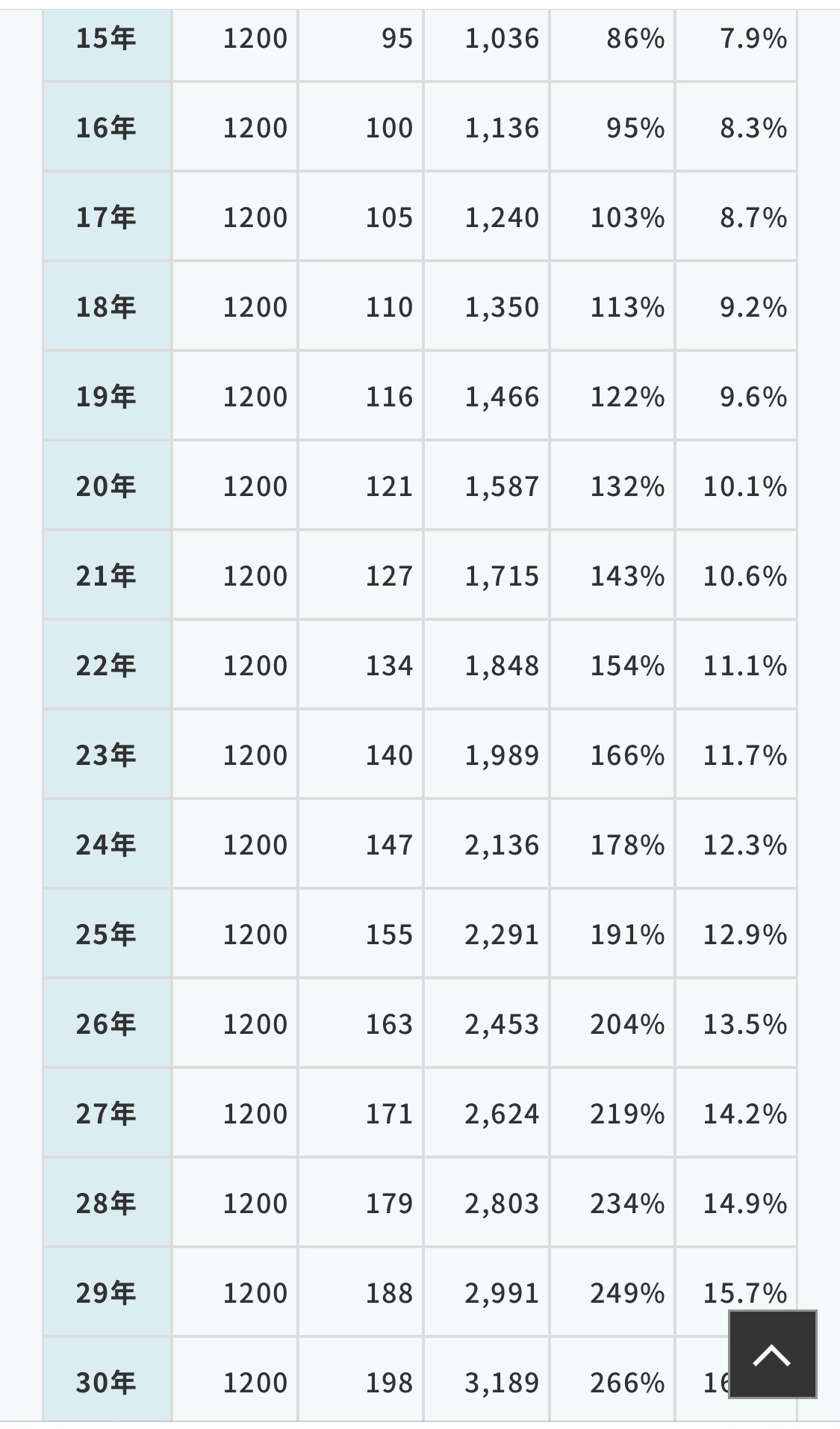

この条件のもと、さらに30年間運用した結果が以下です。

15年で配当利回りは約2倍になり、17年目には配当金の総受取額が投資元本の1,200万円を超えます。これ以降は、配当金および投資元本は100%利益でしかないため、メンテナンスをおろそかにしたとしてもダメージは少なくなります。

15年で配当利回りは約2倍になり、17年目には配当金の総受取額が投資元本の1,200万円を超えます。これ以降は、配当金および投資元本は100%利益でしかないため、メンテナンスをおろそかにしたとしてもダメージは少なくなります。

高配当株のデメリットに管理の手間が挙げられます。高齢ではそんな管理もできないし、相続したら大変なんて声もあります。でも、今回のシミュレーションでは、最初の5年間しか積極的には買いませんし、以降は半年に1回くらいメンテンナンスしていけばよいでしょう。

元本分の回収をいったんのゴールとすれば、手間がかかるのは22年間(30歳開始なら52歳まで)です。20年以上かけて洗練されたポートフォリオが数年で壊滅するとは考えにくく、その後は放置でも増配し続ける可能性もあります。

運用後期には受け取れる配当金も相当な額なので、手間に有り余るリターンです。20年もやっていれば手間も手間じゃないはずです。

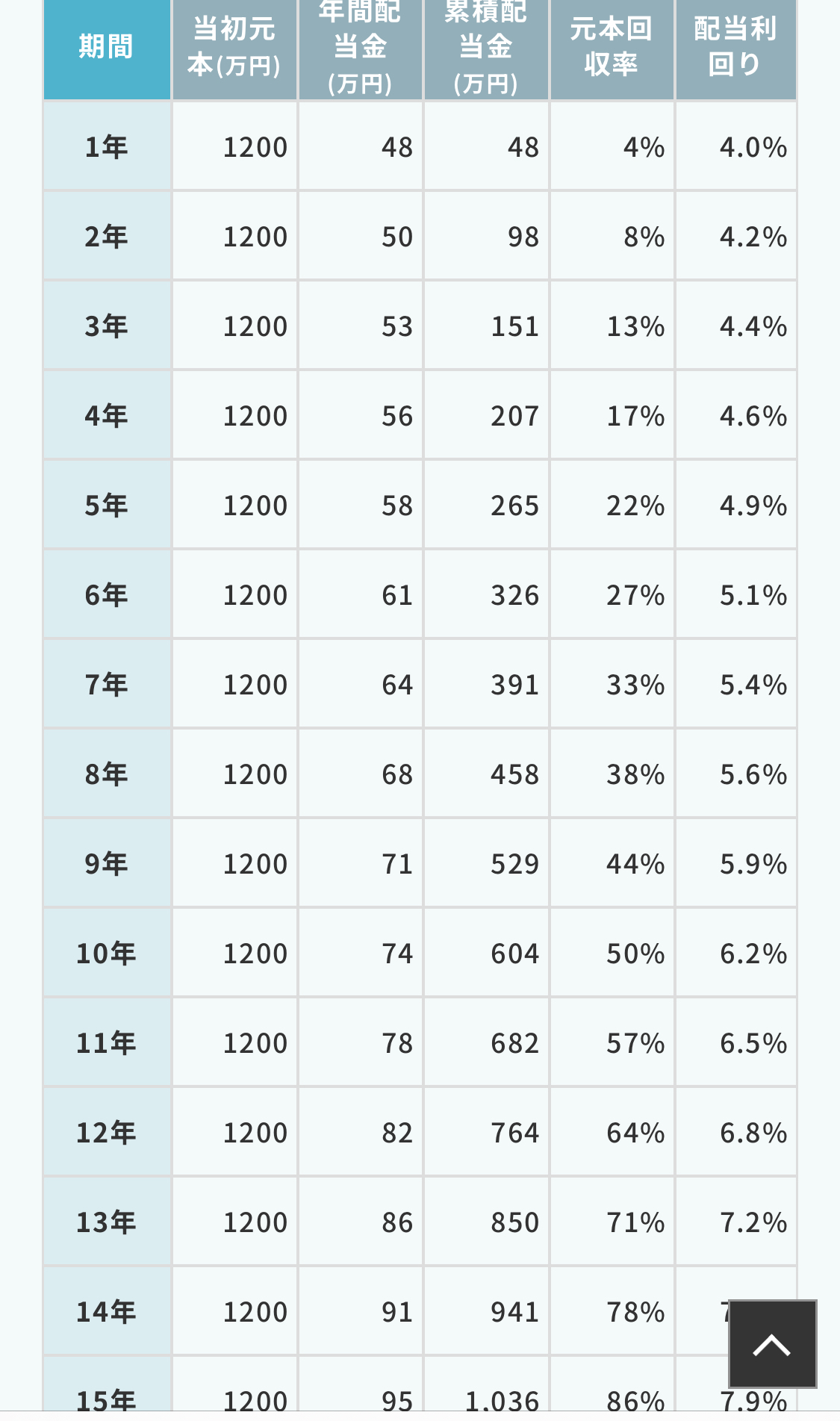

↑この表は1,200万円投資しきった後のキャッシュ・フローです。最初の5年は入金期間なので、配当金は実質的に再投資しています。6年目以降は、月4万円の配当金から始まり、さらに5年経過で月5万円に到達します。

↑この表は1,200万円投資しきった後のキャッシュ・フローです。最初の5年は入金期間なので、配当金は実質的に再投資しています。6年目以降は、月4万円の配当金から始まり、さらに5年経過で月5万円に到達します。

30歳から運用を開始していれば、この時点でトータル10年経過で40歳。副業もあわせればセミリタイアも視野に入ります。

16〜17年目(トータル21〜22年目)には、年間の配当金が100万円を超えて、配当金の受取総額は投資元本に相当する1,200万円に到達します。この時点では、もはや配当利回りに意味はありませんが、10%超えは達成感がありますね。

16〜17年目(トータル21〜22年目)には、年間の配当金が100万円を超えて、配当金の受取総額は投資元本に相当する1,200万円に到達します。この時点では、もはや配当利回りに意味はありませんが、10%超えは達成感がありますね。

トータル35年間の運用後で、

✅投資元本部分は1,200万円のまま(株価変動±0を想定)

✅受け取った配当金総額3,189万円

この後も毎年200万円〜の配当金を受け取り続けます。年金と合わせれば、豪遊して暮らせる老後が見えます。

インデックス×高配当株のキャッシュ・フロー

老後は高配当株からのキャッシュ・フローが年200万円ありますが、ハイブリッド投資においては、これ以外にオルカン3,000万円分を保有しています。4%ルールで取り崩せば、年120万円のキャッシュ・フローが追加され、保守的に3%で取り崩しても、合計300万円程度の資産所得です。

生活資金は配当金+年金で十分まかなえるため、インデックスは必要なときに必要な分だけ取り崩せば問題ないです。資産枯渇や、取り崩しに対する不安からも開放されて「使い切る」ための計画が立てられます。

老後を迎えるまでに得た3,000万円以上の配当金は、全て使っている想定のため、若いときにも十分楽しめているはずです。

高配当株投資では、今を豊かにする配当金を得ながら、老後の基盤が作れます。そこに、より再現性が高いインデックス投資を組み合わせることが「最強」だと考えます。

インデックス投資のデメリットである「取り崩しの不安」がなくなる点も含め、相性が良いです。株価が軟調な時期でも、優秀な高配当企業は減配や無配のリスクは低いため、余裕を持ってインデックスの回復待ちができます。

もっと余裕資金があるのなら、生活水準を上げて浪費を増やしても良いし、インデックス投資の入金額を上げればFIREにも近づきます。

このシミュレーションの注意点は?

いかにも最高な感じで解説しましたが、リスクや注意点があります。

5年で1,800万円投資する入金力が必要

今回のシミュレーションでは、最初の5年間でオルカンへのインデックス積み立て600万円と、日本の高配当株1,200万円の計1,800万円を投資します。この入金力は難易度が高めだと思います。

それ以外にも、生活防衛資金や教育資金などの現金も用意する必要があります。ただし、この課題は現実的にクリア可能で、明るい未来への努力次第です。

リベシティでは「貯める力」を最大化するノウハウが洗練されており、宿題リストを確実にこなすだけで支出は最適化されます。転職や副業による「稼ぐ力」をつければ、収入増加による投資資金の捻出は可能です。

ちなみに私の個人的な話をすれば、30代の夫婦+子ども1人で年間支出は300万円。フルの共働きで手取り年収700万円程度。特別な高収入の本業を持ちませんが、年間400万円の黒字です。余裕で5年1,800万円に到達する上、妻のNISA枠も7年程度で満額埋まる算段です(オルカン100%)

運用期間が長いほど有利にはなりますが、個人の入金力や目標額に合わせて無理なく投資するのがおすすめです。いろいろアレンジしながらシミュレーションしてみましょう。

優秀な高配当株ポートフォリオ作りが必須

ハイブリッド投資を実践する上で、最も重要かつ難しいのが高配当株ポートフォリオ作りです。今回のシミュレーションでは、5年間投資し終えた時点で、ポートフォリオ全体の配当利回りが4.0%、平均増配率5%を想定しています。

このポートフォリオを組むには、優良銘柄を見分ける分析力が求められます。配当利回りを高めるには、投資タイミングの見極めも必要です。

銘柄分析と投資タイミングは会員限定公開のノウハウ記事を作成しています😊

この課題も、リベシティのサービスで解決できます。リベ大の動画や学長高配当株マガジンを参考にして勉強しましょう。

ただし、学長のモデルポートフォリオの真似や、紹介銘柄の追加だけではうまくいきません。

最初の入口として真似するのはアリですが、それだけでは足りません。分析していくとわかりますが、マガジンの紹介銘柄は「今」配当利回りが水準内にある銘柄が紹介されがちです。

長期目線やバランスで考えると、安定増配重視のポートフォリオには組み込みにくい銘柄もあります。

個人の好みや判断はそれぞれですが、自分にとって最適な銘柄を選ぶ力は必要です。いつまでも学長が全部教えてくれるとは限りません。

インデックス全振りだとどうなる?

ハイブリッドが最強だと紹介しましたが、インデックス投資のみだとどうなるのか、少し検証します。

同じ条件で、年利5%想定のオルカンに5年間で1,800万円積み立てます。年利5%で運用できた場合、5年後の時点で約2,000万円です。

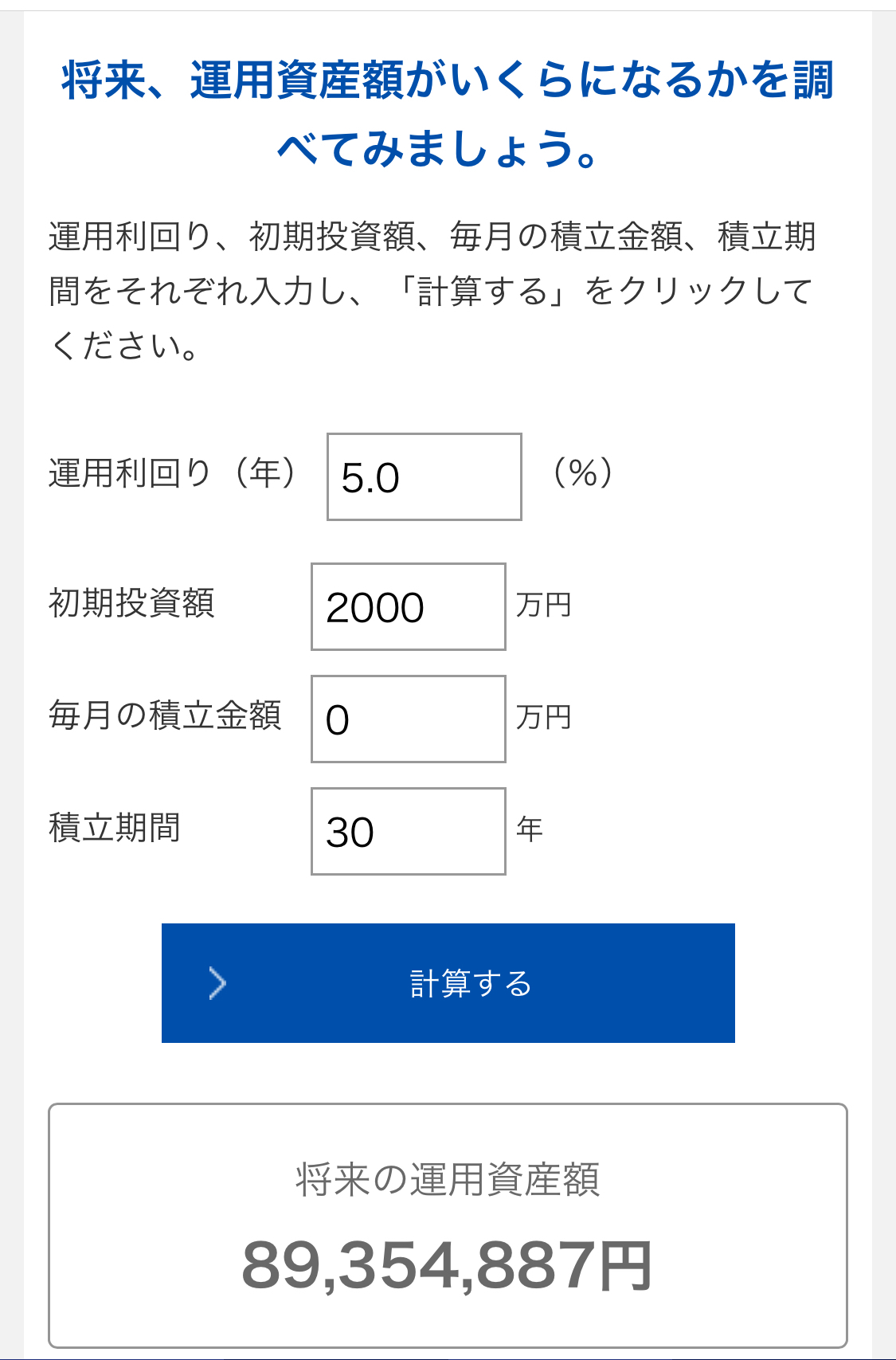

これをそのまま30年間、年利5%でほったらかし運用すると

なんと8,900万円に!複利の力すごい!

なんと8,900万円に!複利の力すごい!

30歳で投資を開始して、最速でNISA枠を埋めてから30年運用した場合、65歳ではこのくらいが想定されます。

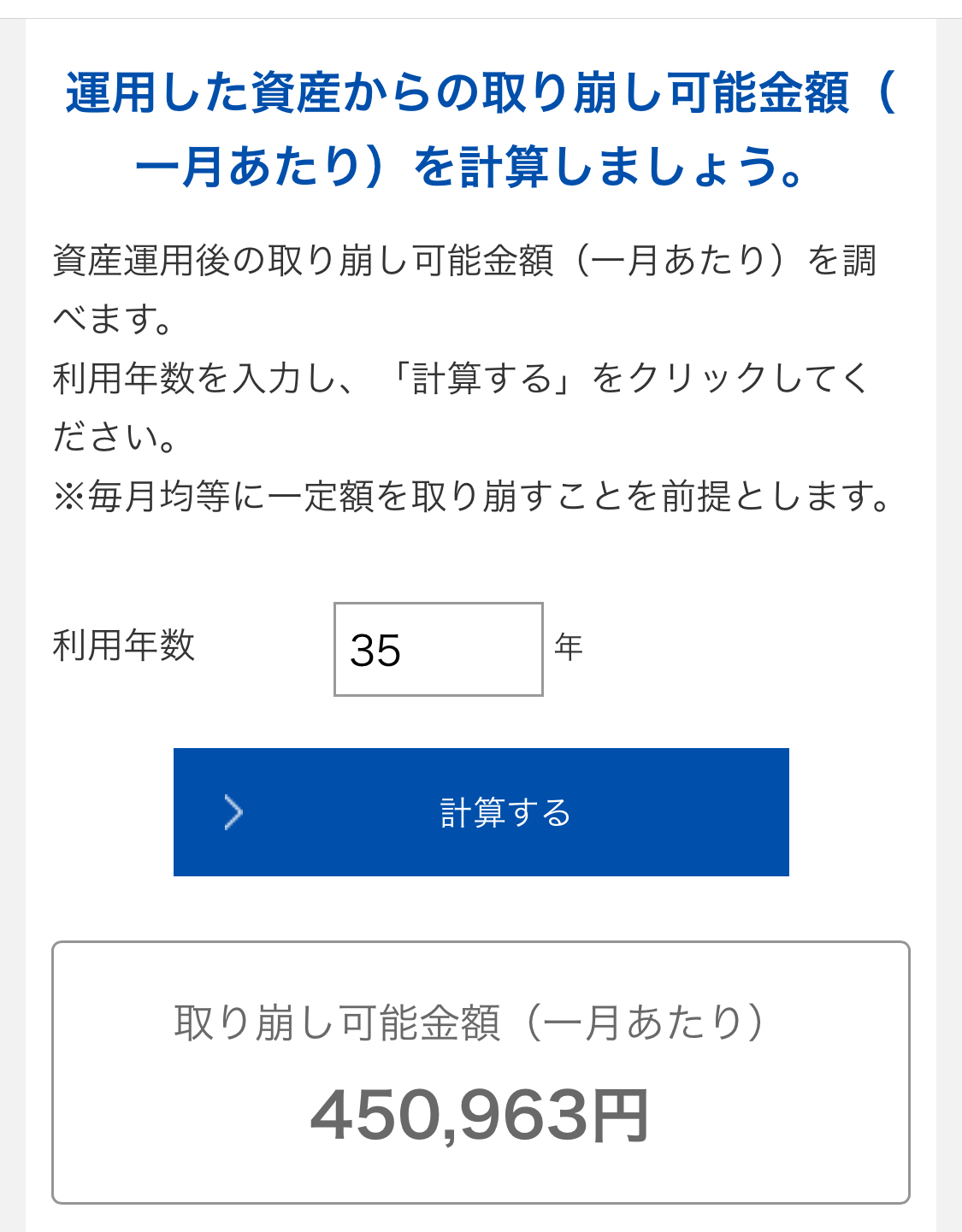

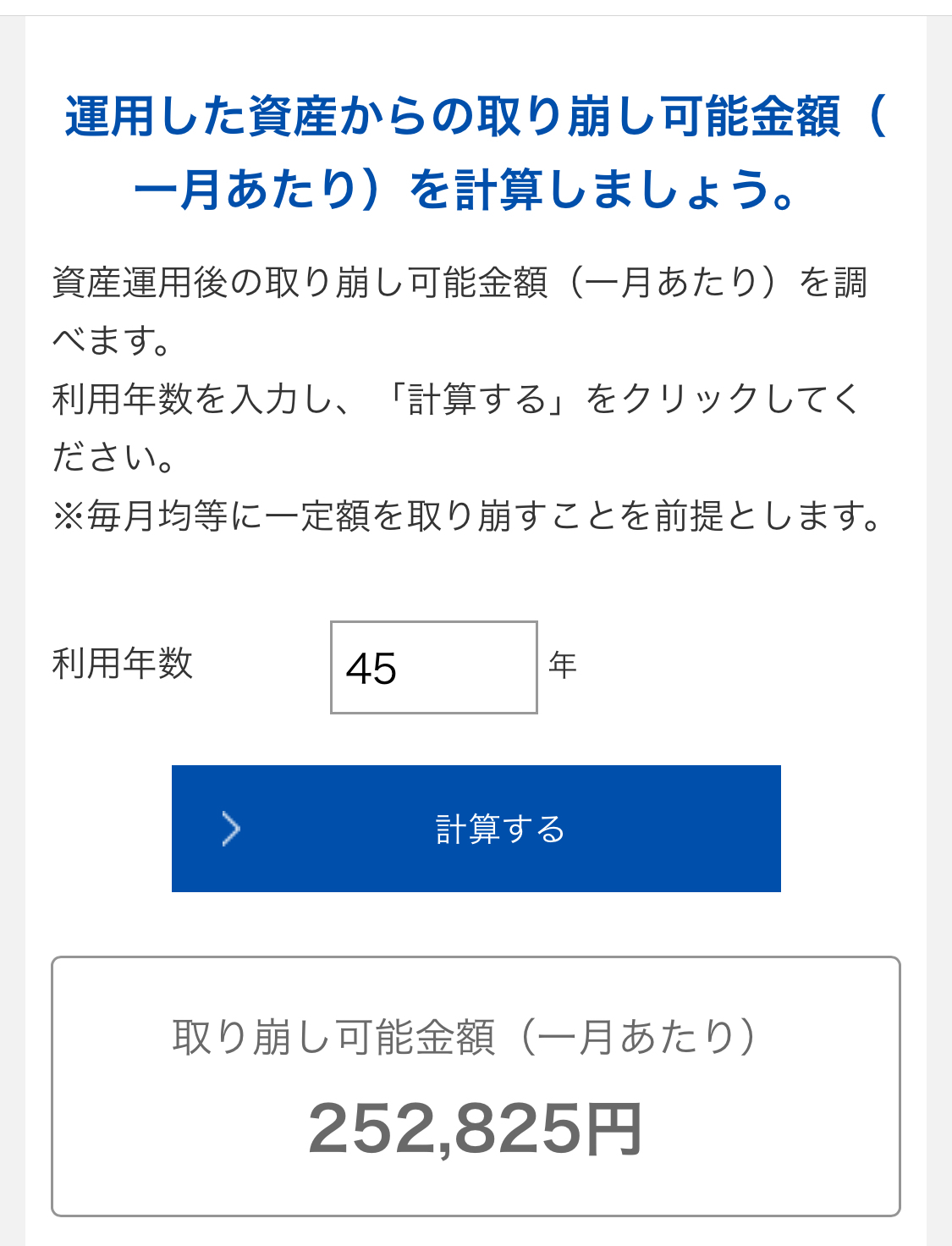

これを100歳で使い切るシミュレーションをしてみると、

月45万円で取り崩していけます。年間540万円のキャッシュ・フロー!

月45万円で取り崩していけます。年間540万円のキャッシュ・フロー!

でもちょっと待って・・・

65歳から100歳までって、こんなに使います??

ちなみにインデックス投資のみなので、65歳までの資産所得はゼロです。若いときには稼いだお金の余りからしか使えず、老後の資産余りが懸念されます。

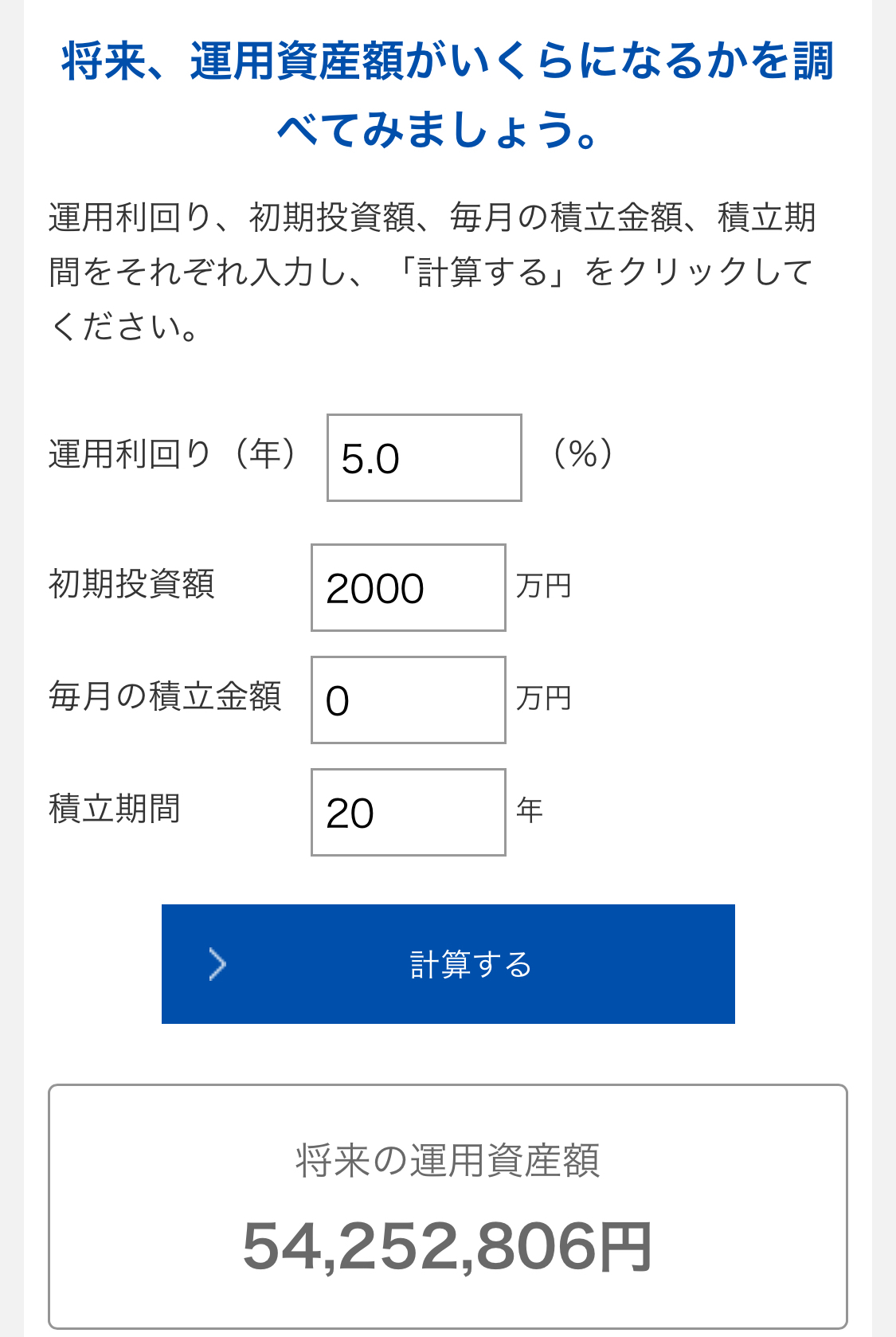

そこで、元本は同じく1,800万円、運用期間をトータル25年とすると

55歳で5,400万円。小金持ち山には登れそう!

55歳で5,400万円。小金持ち山には登れそう!

これを100歳で使い切るシミュレーションをしてみると、

毎月25万円(年間300万円)のキャッシュ・フロー!

毎月25万円(年間300万円)のキャッシュ・フロー!

55歳で早期退職なら悪くないか・・・

65歳から年金ももらえるし!

ちなみに55歳までのキャッシュ・フローはゼロです。

最初にシミュレーションした、高配当株とのハイブリッド投資で想定されるキャッシュ・フローは

✅55歳時点で総額1,587万円使用済み

✅65歳時点で総額3,289万円使用済み

65歳以降の配当金+3%取り崩しで、約300万円を想定していました。

トータルで言えばインデックスオンリーのほうが資産増加は早く大きくなりますが、キャッシュ・フローを得るタイミングが遅くなります。

完全に好みの問題ですが「資産を増やしながら使う」ことができるハイブリッド投資が私にとっては魅力的です。

まとめ

目的を持とう

今回は、私が目指す理想のハイブリッド投資をシミュレーションしました。感覚は人それぞれですが、魅力的に感じられたでしょうか?

大事なのは、はっきりとした目的を持って投資することです。がんばって稼いだ大事なお金を、なんとなくとか、学長がおすすめしているという理由でリスクにさらして大丈夫ですか?

高配当株投資の目的として「月1万円の配当金」を掲げる人も多いですが、なんとなくになっていませんか?

目的を達成するには何が必要で、どんなリスクが隠れているのか。理解した上で実践し、達成した先には何があるのか?

短期・長期の幅広い目線をもって、シミュレーションしてみるとよいでしょう。やっぱり必要なかった!という結論も大いにアリです。

高配当株投資は中上級者向けの難しい投資法です。向き不向きもあるのでくれぐれも無理をしない方が良いでしょう。こちらの記事も参考にしてください。

✅【あなたはどっち?】高配当株投資が向いている人の特徴4選!

まずは貯める力から

とにもかくにも貯める力からスタートしましょう。

✅生活防衛資金がたまっていない

✅借金がある

✅毎月ハラハラしながら給料日を迎える

こういう人はそもそも投資を始める段階にありません。貯金があるにしても、貯める力の向上は入金力にも直結します。より高い目標を達成するには貯める力を最大化するのが近道です。

理想を追うと楽しくなる

努力するには理想が必要です。なんとなくダラダラしていると成果は下がります。向かう先に楽しみがあれば、道中も楽しくなります。

特に高配当株投資はたくさん勉強する必要がありますが、慣れてくると楽しくなり、趣味になります。もちろん苦手な人もいるでしょうから、インデックス投資1本でも資産形成に支障はありません。

今回紹介した投資方法は、

✅それなりの元本(1,800万円)だけで

✅今自由に使えるお金(配当金)がどんどん増えるし

✅FIREできるかもしれないし

✅老後の資金は安泰

という超欲張りなシミュレーションです。それなりの頑張りの先に超ハッピーな未来を見ています。だから頑張れます😊

長くなりましたが、資産運用の形の1つとして参考になれば幸いです!

いいねやレビューもぜひお願いします👍他にも高配当株投資を中心にノウハウを多数投稿していますので、参考にしていただければと思います!