- 投稿日:2025/05/12

- 更新日:2026/02/26

- はじめに:この記事を最大限に活かすために(ボリュームが多いのでブックマーク推奨です💦)

- 【追記】企業型DCの投資配分は海外株式インデックスファンド100%前提で書きます

- 企業型確定拠出年金(以下、企業型DC)に「S&P500/オルカンがない…」 でも大丈夫!このガイドで解決!

- この記事を読めば、「目論見書・運用報告書」から自分で優良ファンドを見抜けるようになる!

- 今回の“練習台”はコレ!企業型DCでも見られる「野村DC外国株式インデックス ファンド・MSCI-KOKUSAI」

- eMAXIS Slim 全世界株式(オール・カントリー)、通称「オルカン」と、MSCIコクサイ・インデックスをベンチマークとした投資信託の違い

- Step 0:実践の準備をしよう!目論見書・運用報告書ってどこで手に入る?

- Step 1:「失敗しない判断軸」の基本!海外株式パッシブファンド(インデックスファンド)選び3つの鉄則

- Step 2:【実践!目論見書チェック】「野村DC外国株式インデックス ファンド・MSCI-KOKUSAI」で基本とコストを確認!

- Step 3:【目論見書ポイント整理】野村ファンドから何が見えた?他のファンドと比較するならココ!

- Step 4:【実践!運用報告書(月次レポート)チェック】「野村DC外国株式インデックス ファンド・MSCI-KOKUSAI」で実績と中身を深掘り!

- Step 5:あなたの企業型DCで「最高の選択」をするために

- 自分のDCラインナップにあるファンドで、比較検討する際の視点

- まとめ:もう企業型DCのファンド選びで迷わない!自信を持って一歩を踏み出そう

- 免責事項

はじめに:この記事を最大限に活かすために(ボリュームが多いのでブックマーク推奨です💦)

この記事では、企業型DCでの投資信託選び(企業型DCに限らない普遍的な内容です)において、あなたが自信を持って最適な一歩を踏み出せるよう、大切な情報をステップ・バイ・ステップで詳しく解説しています。

多くの情報をお届けするため、少し長めの構成となってしまいました💦

それだけじっくりと向き合っていただく価値のある内容だと思っております。

ぜひ、このページをブックマークしていただき、ご自身のペースで読み進めてください。

そして、必要な時に何度も見返していただくことで理解が深まり、この記事があなたの心強い『投資の羅針盤』としてお役に立てれば幸いです。

【追記】企業型DCの投資配分は海外株式インデックスファンド100%前提で書きます

企業型DCでは、株式の他に債券やREITも選択肢として入ってきます。

私の意見では企業型DCは、海外株式インデックスファンドを100%で良い(インデックスファンドをパッシブファンドと書いているサイトもあります)と思っています。

日本株インデックスファンドの割合を増やすのは選択肢の1つになると思いますが、私は日本株は高配当株などの個別株を別途購入しているので企業型DCでは買付していません。

また、株式以外の投資商品について、(あくまで日本においての場合)、ご自身のリスク許容度によりますが、債券を意識するのは、年齢が高くなってきたときや、ある程度資産が増えてからで良い(小金持ち山の頂上が見えてきたぐらい)と考えており、株式100%で良いかなというのが私の意見です。

そのため、この記事では企業型DCにおいて海外株式インデックスファンドを選ぶ前提で、海外株式インデックスファンドの選び方や運用報告書などの見方について解説していきます。

企業型確定拠出年金(以下、企業型DC)に「S&P500/オルカンがない…」 でも大丈夫!このガイドで解決!

「S&P500やオルカンなど知ってるファンドがない!」企業型DCの投資信託選び、最初のつまずきポイント

こんにちは!

この記事にご覧になったアナタは、もしかしたら下記のような方かもしれません。

「企業型DCのラインナップ、S&P500やオルカン(いわゆるeMAXIS Slim 全世界株式(オール・カントリー)など)がないなあ…」

「企業型DCの銘柄は一体どれを選んだらいいんだろう?」

多くの人が同じように感じるポイントです。

私も企業型DCで投資を始めた2018年当時は同じように悩みました。

2018年当時はリベ大やリベシティがなく、投資本を買って独学し、かなり苦労して銘柄選定しました💦

また、企業型DCで選べる投資信託は、会社によって本当にさまざま。

必ずしも、オルカン(eMAXIS Slim 全世界株式(オール・カントリー))やS&P500(eMAXIS Slim米国株式(S&P500))といった超優良銘柄が揃っているわけではありません😥

でも、安心してください!

あなたの会社のラインナップの中にも、きっと将来の資産をしっかり育ててくれる、キラリと光るファンドが眠っているはずですよ。

この記事が企業型DC銘柄選びのお役に立てれば幸いです。

この記事を読めば、「目論見書・運用報告書」から自分で優良ファンドを見抜けるようになる!

「でも、どうやって探せば…?」そんな声が聞こえてきそうです。

「でも、どうやって探せば…?」そんな声が聞こえてきそうです。

大丈夫、この記事があなたの強力な味方になります!

この記事のゴールは、投資の専門家でなくても、投資信託の

・「公式プロフィール」である「目論見書(もくろみしょ)」

・「成績表」にあたる「運用報告書(うんようほうこくしょ)」

の資料から、大切な情報を見つけ出し、自分に合ったインデックスファンドを選び抜くための「判断軸」と「実践的なスキル」を、文字通り「イチから伝授」することです。

「書類なんて、見ただけで頭が痛くなりそう…」という方もご安心を。

見るべきポイントを絞って、実際の資料を一緒に一歩ずつ進んでいきましょう。

読み終わる頃には、きっと「なんだ、意外と簡単かも!」と思っていただけるはずです。

今回の“練習台”はコレ!企業型DCでも見られる「野村DC外国株式インデックス ファンド・MSCI-KOKUSAI」

さあ、具体的な練習を始めるにあたって、今回は企業型DCの選択肢として見かける

「野村DC外国株式インデックス ファンド・MSCI-KOKUSAI」

を“練習台”として、一緒に書類を読み解いていきましょう。

このファンドは、「MSCIコクサイ・インデックス」という指数に連動する成果を目指す投資信託です。

「MSCIコクサイ・インデックス」とは、日本を除く世界の主要先進国の株式市場の動きを示す、とても有名な株価指数。

つまり、このファンドに投資することで、アップルやマイクロソフト、エヌビディアといった世界的な大企業を含む、多くの先進国企業に広く分散して投資するイメージです。

「あれ?それってオルカンじゃないの?」

と疑問に感じる方がいるかもしれません。

そこで、まずはその違いから説明します。

eMAXIS Slim 全世界株式(オール・カントリー)、通称「オルカン」と、MSCIコクサイ・インデックスをベンチマークとした投資信託の違い

eMAXIS Slim 全世界株式(オール・カントリー)などに代表される通称「オルカン」と、MSCIコクサイ・インデックスをベンチマークとした投資信託は、どちらも海外株式に投資するインデックスファンドです。

その投資対象となる範囲(具体的には、どの国の株式を含むか)に違いがあります。

この違いは、それぞれのファンドが連動を目指す「ベンチマーク(指数)」の違いに由来します。

eMAXIS Slim 全世界株式(オール・カントリー)通称「オルカン」

ベンチマーク: MSCI オール・カントリー・ワールド・インデックス (MSCI ACWI)

ベンチマーク: MSCI オール・カントリー・ワールド・インデックス (MSCI ACWI)

投資対象:

この指数は、その名の通り「オール・カントリー」、つまり世界中の国々の株式を対象としています。

具体的には以下のものが含まれます。

・ 先進国株式 (アメリカ、イギリス、フランス、ドイツ、カナダ、オーストラリアなど)

・新興国株式 (中国、台湾、インド、ブラジル、韓国など)

・日本株式

MSCIコクサイ・インデックスをベンチマークとした投資信託

ベンチマーク: MSCI コクサイ・インデックス (MSCI KOKUSAI Index)

ベンチマーク: MSCI コクサイ・インデックス (MSCI KOKUSAI Index)

投資対象: 日本を除く世界の主要先進国の株式を対象としています。

具体的には以下のものが含まれます。

・先進国株式 (アメリカ、イギリス、フランス、ドイツ、カナダ、オーストラリアなど)

※日本株式は含みません。

※新興国株式も含みません。

ざっくりなイメージとして違いを説明するならば、

日本株および新興国株式を含むのがオルカン

含まないのがMSCIコクサイインデックスをベンチマークとした投資信託

と言うのがイメージしやすいかもしれません。

とはいえ、どちらの指数もアメリカやヨーロッパ等の先進国が占める割合は高いです。

例えるならば、メインのおかず盛り合わせ(アメリカやヨーロッパ等の先進国)は同じで、日本や新興国の小鉢料理を含むか含まないかというイメージすると分かりやすいかもしれませんね。

それでは、ファンド選びの冒険、スタートです!

それでは、ファンド選びの冒険、スタートです!

Step 0:実践の準備をしよう!目論見書・運用報告書ってどこで手に入る?

まずは“武器”を手に入れましょう!

投資信託選びの冒険に欠かせないのが、「目論見書」と「運用報告書」です。

ご自身の企業型DCの加入者サイトを確認しよう

一番確実なのは、あなたが加入している企業型DCの専用ウェブサイト(加入者サイトやポータルサイトなどと呼ばれます)を確認することです。

多くの場合、ログインすると、運用商品の一覧があり、各商品の詳細情報としてPDFなどで提供されています。

「交付目論見書」「請求目論見書」「月次レポート」「マンスリーレポート」といった名前で探してみてください。

あなたのラインナップにあるか確認し、あれば最新の目論見書と運用報告書(月次レポートが手に入りやすいです)をダウンロードしてみましょう。

一般的な投資信託情報サイトでの探し方

もし、ご自身の企業型DCサイトで見つけにくい場合や、一般的な情報をざっと確認したい場合は、大手証券会社のウェブサイトや、モーニングスター、Yahoo!ファイナンスといった投資情報サイトでファンド名を検索すると、情報が見つかることもあります。

ただし、企業型DC専用ファンドの場合は情報が限られている場合もあるので、やはりご自身の加入者サイトで入手するのが基本です。

書類の準備はOKですか?それでは、いよいよ本番です!

Step 1:「失敗しない判断軸」の基本!海外株式パッシブファンド(インデックスファンド)選び3つの鉄則

たくさんの情報の中から、本当に大切な情報を見つけ出すために、海外株式インデックスファンドを選ぶ上で、私(サンダー)が意識している「3つのポイント」を頭に入れておきましょう。

※この3つは、私(サンダー)の個人的な注目ポイントです。他にも見るべきポイントはたくさんありますが、参考としてご覧頂ければと思います。

ポイント1:安定運用のカギ「純資産総額」は十分か?増えているか?

「純資産総額」とは、そのファンドが集めて運用しているお金全体の大きさのこと。

「純資産総額」とは、そのファンドが集めて運用しているお金全体の大きさのこと。

これが小さすぎると、効率的な運用が難しくなったり、ファンド自体が途中で運用を終えてしまう「繰り上げ償還」のリスクも出てきます。

※繰り上げ償還ってなに?

「繰り上げ償還(くりあげしょうかん)」は、投資信託が、予定されていた期間よりも早く運用を終えてしまうことを指します。

主な理由は、そのファンドの純資産総額が減り続けたり、非常に小さくなったりして、効率的な運用を続けるのが難しくなるためです。

もし繰り上げ償還が決まっても、その時点でのファンドの価値(基準価額)に応じて、お金はきちんとあなたに戻ってきます。

しかし、そのファンドでの運用はそこでストップしてしまい、引き続き投資をしたい場合は、別の投資信託を探し直す必要があります。

純資産総額のココをチェック!

・ある程度の規模があるか?

純資産総額の目安は一般的には数十億円以上が目安ですが、できれば100億以上、もっと言えば1,000億以上欲しいところ。

ちなみにeMAXIS Slim 全世界株式(オール・カントリー)の純資産総額はなんと10兆オーバー!!(2026年2月時点)

eMAXIS Slim 全世界株式(オール・カントリー)がどれだけ優良銘柄かが分かりますね。

・継続的に増えているか?

資金が安定して流入し、運用もうまくいっているファンドは、純資産総額が雪だるま式に増えていく傾向があります。

これはファンドが信頼され、安定運用されている証拠の一つです。

ポイント2:長期リターンを左右する「信託報酬(コスト)」は低いか?

投資信託を持っている間、ずっと支払い続けることになるのが「信託報酬」という運用管理費用です。

投資信託を持っている間、ずっと支払い続けることになるのが「信託報酬」という運用管理費用です。

特に、企業型DCのように長期で資産を育てていく場合、このコストの差が将来のリターンにじわじわと効いてきます。

信託報酬のココをチェック!

信託報酬は「年率〇〇%」という形で表示されます。

同じような指数を目指すパッシブファンドなら、この率が低いものを選ぶのが大原則です。

目安としては高くても年率0.20%以下、できれば0.10%を下回っている銘柄だと良いです。

ちなみに、eMAXIS Slim 全世界株式(オール・カントリー)の信託報酬年率年率0.05775%(税込)(2025年5月時点)。

信託報酬をとっても、eMAXIS Slim 全世界株式(オール・カントリー)の良さが際立ちます✨

実は、信託報酬以外にも隠れたコストがあります。

それを含めた「実質コスト」にも目を向けられると、さらに良い選択ができます。

(これは後ほど詳しく説明します!)。

ポイント3:運用の正確性を見る「ベンチマークとの乖離」は小さいか?

投資信託には目標とする指数(これを「ベンチマーク」と言います。)があります。

投資信託には目標とする指数(これを「ベンチマーク」と言います。)があります。

今回の例ではMSCIコクサイ・インデックスの動きに、どれだけ忠実に連動できるかです。

このベンチマークの動きと、実際のファンドの値動きの「ズレ」を「乖離(かいり)」と言います。

ベンチマークとの乖離のココをチェック!

この乖離が小さいほど、そのファンドは目標通りにきちんと運用されていると言えます。

ただし、信託報酬などのコストがかかるため、完全にピッタリ一致することは難しく、コスト分だけ少しベンチマークを下回るのが自然な動きです。

大切なのは、大きなズレがなく、安定して連動しているかどうかです。

この3つのルールをコンパス代わりに、優良投資信託探しの旅へ出かけましょう!

Step 2:【実践!目論見書チェック】「野村DC外国株式インデックス ファンド・MSCI-KOKUSAI」で基本とコストを確認!

さあ、いよいよ「野村DC外国株式インデックス ファンド・MSCI-KOKUSAI」の目論見書を一緒に開いてみましょう!

お手元にありますか?ページ番号は実際の書類と異なるかもしれませんが、一般的な項目名でご案内しますね。

お手元にない方は、下記ページにアクセスしてダウンロードしましょう。

NOMURA 野村アセットマネジメント野村DC外国株式インデックス ファンド・MSCI-KOKUSAI

ページの上部にある【交付目論見書】をダウンロードしましょう。

「ファンドの目的・特色」:本当にMSCIコクサイ?どんな運用を目指してる?

「ファンドの目的・特色」:本当にMSCIコクサイ?どんな運用を目指してる?

目論見書をめくっていくと、初めの方に「ファンドの目的・特色」というページが見つかるはずです。

ここには、ファンドの自己紹介が書かれています。

「何に投資して(投資対象)」「何を目指して(運用目的)」「どんな特徴があるのか(特色)」が簡潔にまとめられています。

【引用】野村DC外国株式インデックス ファンド・MSCI-KOKUSAI交付目論見書

【引用】野村DC外国株式インデックス ファンド・MSCI-KOKUSAI交付目論見書

交付目論見書「ファンドの目的・特色」のココをチェック!

投資対象と運用目的:

下記の記載を確認しましょう。

MSCI-KOKUSAI指数(円ベース・為替ヘッジなし)の中長期的な動きを概ね(おおむね)捉える投資成果を目指して運用を行います。

◆MSCI-KOKUSAI指数は、MSCIが開発した、日本を除く先進国で構成された浮動株数ベースの時価総額株価指数です。

野村DC外国株式インデックス ファンド・MSCI-KOKUSAI交付目論見書

これで、「野村DC外国株式インデックス ファンド・MSCI-KOKUSAI」が投資しようとしているのが、確かに日本を除く先進国の株式市場全体の値動きを目指すファンドだな、と分かりますね。

為替ヘッジなしってなに?

「為替ヘッジなし」とは、円高になればファンドの価値が下がる要因、逆に円安になれば上がる要因になる、ということです。

浮動株ベースの時価総額加重型株価指数ってどういうこと?

「浮動株ベースの時価総額株価指数」

なんだか舌を噛みそうな言葉ですね😵💫

これは言葉を分解しましょう。

まずは「浮動株」について説明します。

浮動株とは、株式市場で取引されている株のこと。浮動株に対し、社長さんや親会社などが長期間保有している株を「固有株」と言います。

「時価総額株価指数」は略さずに言うと、「時価総額加重型株価指数」と言います。

「時価総額加重型」は、時価総額の大きい会社ほど指数への影響も大きくなります。

野菜市場で例えるならば、倉庫に保管している野菜(固有株)は除外して、実際に販売している野菜(浮動株)を対象に、売り上げの高い商品(時価総額の大きい会社)でランキングを作るというイメージです。

「ファンドの費用・税金」:信託報酬は何%?他にどんな費用がかかるの?

次にお金の話、コストです!

同じベンチマークを目指す商品ならば、コストは安いに越したことはありません。

「ファンドの費用・税金」や「手続・手数料等」という項目に、私たちが負担する費用について詳しく書かれています。

信託報酬のココをチェック!

【引用】野村DC外国株式インデックス ファンド・MSCI-KOKUSAI交付目論見書

【引用】野村DC外国株式インデックス ファンド・MSCI-KOKUSAI交付目論見書

信託報酬(運用管理費用):

これが一番注目すべきコストです!

「年率〇.〇〇%(税抜)」や「年率△.△△%(税込)」のように記載されています。

信託報酬率:年0.09889%(税抜年0.0899%)

野村DC外国株式インデックス ファンド・MSCI-KOKUSAI交付目論見書

野村DC外国株式インデックス ファンド・MSCI-KOKUSAIの信託報酬は「年率0.09889%(税抜年0.0899%)」(2025年5月時点)であることが分かります。

この数字が、ルール2で触れた「信託報酬が低いか?」の判断材料になります。

例えば、「年率0.10%(税込)」とあれば、100万円投資していたら1年間で1000円のコストがかかる計算ですね。

eMAXIS Slim 全世界株式(オール・カントリー)の信託報酬年率年率0.05775%(税込)(2025年5月時点)にこそ届かないものの、野村DC外国株式インデックスファンド・MSCI-KOKUSAIの信託報酬は比較的低いと言えます。

信託財産留保額:

ファンドを解約するときにかかることがある費用です。

これが「なし」または「0%」なら、解約時にペナルティ的な費用はかかりません。

最近のインデックスファンドは、これが「なし」のケースがほとんどです。

その他の費用・手数料:

【引用】野村DC外国株式インデックス ファンド・MSCI-KOKUSAI交付目論見書

【引用】野村DC外国株式インデックス ファンド・MSCI-KOKUSAI交付目論見書

信託報酬の他にも、株を売買するときの「売買委託手数料」や、ファンドの会計監査のための「監査費用」など、ファンドのお金(信託財産)から支払われています。

これらの費用が、信託報酬以外に隠れたコストであり、これらを含めた「実質コスト」です。

これらは「その他の費用」として、「運用状況により変動するため、事前に料率を示すことができません」などと書かれていることが多いです。

「ファンドの沿革・実績」:純資産総額の推移は?(目論見書から読み取れる範囲で)

目論見書には、ファンドがいつ誕生したか(設定日)や、これまでの運用実績のグラフなどが載っていることがあります。

目論見書には、ファンドがいつ誕生したか(設定日)や、これまでの運用実績のグラフなどが載っていることがあります。

純資産総額の推移グラフ:

もし掲載されていれば、これまでファンドのお金がどのように増減してきたかを見てみましょう。

右肩上がりにきれいに増えていれば、多くの人からお金が集まり、順調に成長している証拠ですね。

基準価額の推移グラフ:

純資産総額と合わせて、ファンドの値段である基準価額がグラフで示されていることが多いです。

ただし、目論見書の実績は作成時点までの情報なので、最新の状況は次に登場する「運用報告書」でしっかり確認しましょう。

これで「野村」ファンドの目論見書チェックは一段落です。

思ったより「読める!」と感じられたのではないでしょうか?

Step 3:【目論見書ポイント整理】野村ファンドから何が見えた?他のファンドと比較するならココ!

さて、「野村DC外国株式インデックス ファンド・MSCI-KOKUSAI」の目論見書から、いろいろな情報が見えてきましたね。

ここで一度、頭を整理してみましょう。

野村ファンドの目論見書から読み取れた重要情報まとめ

目的・特色:

MSCIコクサイ・インデックスをベンチマークにしていて、日本を除く先進国株式に為替ヘッジなしで投資するファンドだということが分かりました。

費用:

信託報酬は年率0.09889%(税込)でしたね(2025年5月時点)。

信託財産留保額はかからないことも確認できました。

純資産総額:純資産総額のグラフでその成長具合のイメージが掴めました。

これらの情報は、ファンドの基本的な性格を知る上でとても大切です。

Step 4:【実践!運用報告書(月次レポート)チェック】「野村DC外国株式インデックス ファンド・MSCI-KOKUSAI」で実績と中身を深掘り!

目論見書でファンドの「公式プロフィール」が分かったところで、今度は「運用報告書」を使って、ファンドの「成績表」を見ていきましょう。

NOMURA 野村アセットマネジメント野村DC外国株式インデックス ファンド・MSCI-KOKUSAI

NOMURA 野村アセットマネジメント野村DC外国株式インデックス ファンド・MSCI-KOKUSAI

ページの上部にある【最新月次レポート】をダウンロードしましょう。

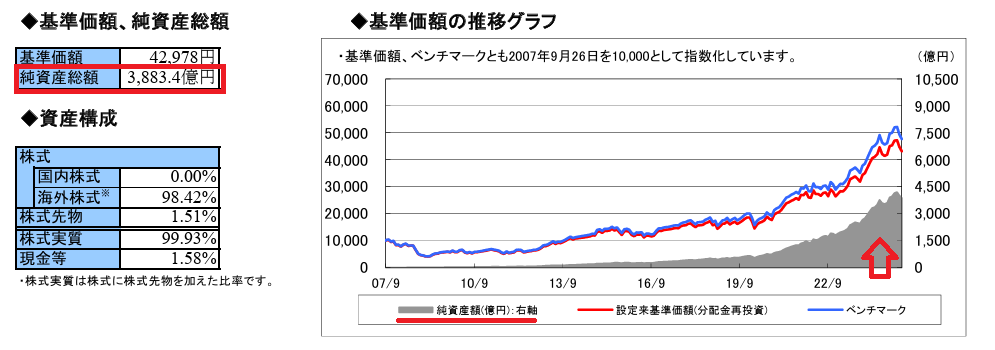

「基準価額・純資産総額の推移」:最新の状況とグラフの読み方

月次レポートを開くと、多くの場合、まず「基準価額」と「純資産総額」の最新の数字や、これまでの動きを示すグラフが目に飛び込んでくるはずです。

最新月次レポートのココをチェック!

最新の純資産総額:

最新の純資産総額:

ルール1で触れた純資産総額について、「十分な大きさがあるか」「増えているか」を、ここで最新データで確認します。

順調に資金が集まり、成長しているかを見てみましょう。

純資産総額は3,883.4億円(2025年5月時点)であることが分かります。

1,000億を超えているので、比較的純資産総額は高いと言えそうです。

ちなみに、eMAXIS Slim 全世界株式(オール・カントリー)の純資産総額は5兆6842億(2025年5月時点)です。

このように比較してみることで、eMAXIS Slim 全世界株式(オール・カントリー)の優秀さも分かるようになりますね。

基準価額の推移グラフ:

通常、ファンドの基準価額の線と、ベンチマークであるMSCIコクサイ・インデックスの線の2本が一緒に描かれています。

この2本の線が、ピッタリと寄り添うように同じような形で動いているか(連動性)をじっくり見てください。

これが大きく離れていたり、全然違う動きをしていたりすると、インデックスファンドとしての役割をきちんと果たせていない可能性があります。

「運用実績」:ベンチマークと比べて実際の成績はどう?(騰落率・乖離の確認)

次に、「運用実績」や「パフォーマンス」と書かれたセクションで、ファンドの実際の成績を数字で見てみましょう。

次に、「運用実績」や「パフォーマンス」と書かれたセクションで、ファンドの実際の成績を数字で見てみましょう。

「NOMURA 野村アセットマネジメント野村DC外国株式インデックス ファンド・MSCI-KOKUSAI」の交付目論見書では、

【ファンド(分配金再投資)とベンチマークの収益率とリスク(標準偏差)】

と書かれています。

ベンチマークとの乖離のココをチェック!

騰落率(とうらくりつ):

交付目論見書には「騰落率」と書かれているものがあります。

騰落率は、ある一定期間(例えば、過去1ヶ月間、3ヶ月間、1年間、ファンドが設定されてからの全期間など)に、ファンドの基準価額がどれだけ上がったか、あるいは下がったかを示すパーセンテージです。

ベンチマークとの比較:

多くの場合、ファンドの騰落率と、ベンチマークの騰落率が並べて書かれています。

ここで、ルール3の「ベンチマークとの乖離」を具体的に確認します!

「NOMURA 野村アセットマネジメント野村DC外国株式インデックス ファンド・MSCI-KOKUSAI」では過去1年間のファンド収益率が+6.38%、

MSCIコクサイ・インデックスの収益率が+6,72%です。(2025年5月時点)

この場合、その差である-0.35%が乖離(この場合はベンチマークに対して少し下回った)となります。

この乖離の幅が、先ほど目論見書で確認した信託報酬率に近い範囲であれば、コスト分を差し引いて概ねベンチマークに忠実に運用できている、と考えることができます。

逆に、この乖離があまりにも大きい(プラスでもマイナスでも)場合は、その理由を少し気にした方が良いかもしれません。

Step 5:あなたの企業型DCで「最高の選択」をするために

ここまで、「NOMURA 野村アセットマネジメント野村DC外国株式インデックス ファンド・MSCI-KOKUSAI」を例に、書類の読み解き方と判断軸を「イチから伝授」してきました。

ここまで、「NOMURA 野村アセットマネジメント野村DC外国株式インデックス ファンド・MSCI-KOKUSAI」を例に、書類の読み解き方と判断軸を「イチから伝授」してきました。

いよいよ、この知識とスキルを使って、あなた自身の企業型DCのラインナップと向き合い、最高の選択をする番です!

今んだ見方を、他のファンドにも応用しよう!

もし、あなたの企業型DCのラインナップに、今回例に挙げた「野村DC外国株式インデックス ファンド・MSCI-KOKUSAI」がなかったとしても、全くガッカリする必要はありません!

なぜなら、今回一緒に学んだ「目論見書・運用報告書から大切な情報を見つけ出す方法」と、「3つのルール」は、他の海外株式インデックスファンドを選ぶ際にも、そのまま応用できるからです。

MSCIコクサイ・インデックスに連動する他のファンドがあれば、ぜひ同じように書類をチェックしてみてください。

もしかしたら、S&P500(アメリカの代表的な500社に投資する指数ですね)や、全世界株式(オルカンとは少し異なるかもしれませんが、先進国だけでなく新興国も含めて、より幅広く世界の株式に分散投資できるファンド)に連動するファンドもあるかもしれません。

その場合も、基本的なチェックポイント(純資産総額、コスト、ベンチマークとの乖離)は同じです!

自分のDCラインナップにあるファンドで、比較検討する際の視点

さあ、あなたの企業型DCの加入者サイトを開いて、投資可能な海外株式インデックスファンドをリストアップしてみましょう。

そして、それぞれの目論見書と運用報告書(月次レポート)を入手して、

純資産総額は十分か?安定して増えているか?

信託報酬(できれば実質コストも意識して)は低いか?

ベンチマークとの乖離は小さいか?そしてその乖離は安定的か?

この3つの鉄則を基本に、じっくりと比較検討してみてください。

きっと、あなたにとって「これだ!」と思える選択肢が見えてくるはずです。

最終的に何を重視する?あなたにとっての「失敗しない」基準とは

コストの低さを最優先するのか、

純資産総額の大きさがもたらす安心感を重視するのか、

あるいはベンチマークへの連動の正確さを求めるのか、

人によって、何を一番大切にするかは少しずつ異なるかもしれません。

一番大切なのは、

今回学んだように情報をしっかりと自分の目で確認し、比較検討した上で、あなた自身が心から納得して「このファンドとなら、長いお付き合いができそうだ!」と思える一本を選ぶこと

です。

それが、あなたにとっての「失敗しない」基準になるはずです。

企業型DCは、掛金を出すとき、運用で利益が出たとき、そして将来受け取るとき、それぞれのタイミングで税金の面で大きなメリットがある、とても素晴らしい制度です。

この有利な制度を最大限に活かすためにも、最初のファンド選びはとても大切です。

まとめ:もう企業型DCのファンド選びで迷わない!自信を持って一歩を踏み出そう

長い冒険にお付き合いいただき、ありがとうございました!

長い冒険にお付き合いいただき、ありがとうございました!

ここまで読み進めてくださったあなたは、もう「S&P500やオルカンがラインナップにないから、どうしたらいいか分からない…」と途方に暮れることはないはずです👍

最初は「なんだか難しそう…」と感じたかもしれない目論見書や運用報告書も、見るべきポイントさえ分かれば、ファンドの性格やこれまでの実績を正直に語ってくれる、とっても頼りになる情報源だということが、きっとお分かりいただけたのではないでしょうか✨

これからは、ぜひ臆することなく、これらの書類に目を通してみてくださいね。

定期的なチェックも忘れずに。長期的な資産形成を成功させよう!

一度ファンドを選んだらそれで終わり、ではありません。

一度ファンドを選んだらそれで終わり、ではありません。

年に一度くらいは運用報告書をチェックして、自分が選んだファンドが引き続き順調に運用されているか、コストに大きな変更はないかなどを確認する習慣をつけると、より安心して長期的な資産形成に取り組めます。

この記事が、あなたの企業型DCでのファンド選びという大切な一歩を、力強く後押しできたなら、これ以上の喜びはありません。

あなたの未来の資産形成が、実り豊かなものになることを心から応援しています!頑張ってください!

免責事項

この記事は2025年5月現在の情報や一般的な考え方および筆者(サンダー)の経験に基づいて作成されており、将来の成果を保証するものではありません。

この記事は情報提供が目的であり、特定の金融商品を推奨するものではありません。

投資に関する最終決定はご自身の判断と責任において行ってください。