- 投稿日:2025/11/16

- 更新日:2025/11/16

はじめに

年金は、年金額に応じた源泉徴収が行われているため、会社員の年末調整のような制度は今までありませんでした。

令和7年の税制改正により、所得税の基礎控除・給与所得控除の見直しが行われます。

また、特定親族特別控除の新設や、扶養親族の所得要件の引き上げも実施され、公的年金受給者の所得税計算に大きな変更が生じます。

そのため、令和7年分の年金は令和7年12月支払いで所得税額の再計算・還付が行われる予定です。

ここでは、還付の仕組みや確定申告が必要な方の条件をわかりやすくまとめます。

令和7年12月実施

:公的年金の所得税還付の仕組み

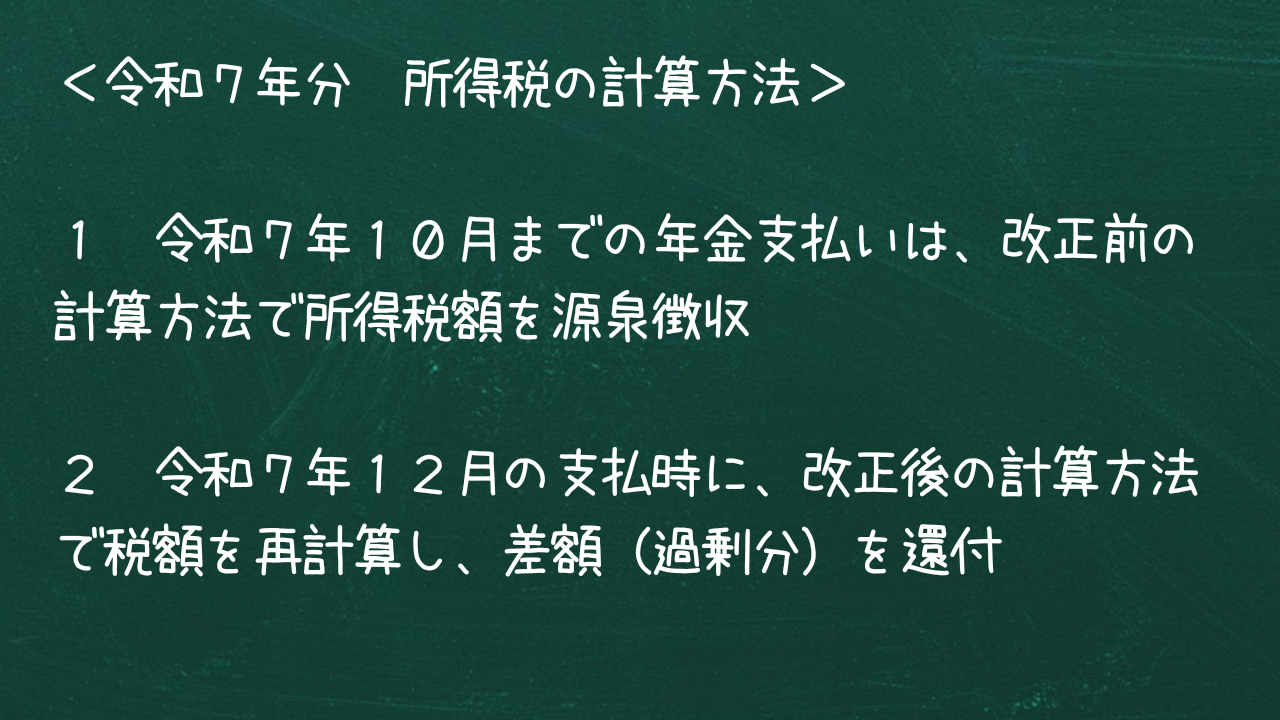

令和7年分:所得税の計算方法

税制改正により、令和7年の公的年金の所得税の計算方法は所得に応じて次のとおりとなりました。

しかし、令和7年12月支払いの年金では、下記の計算方法で所得税が再計算されます。

しかし、令和7年12月支払いの年金では、下記の計算方法で所得税が再計算されます。

👦 令和7年12月上旬に送付される「年金振込通知書」で、所得税額欄にマイナス表示されていれば、それが還付金額です。

👦 令和7年12月上旬に送付される「年金振込通知書」で、所得税額欄にマイナス表示されていれば、それが還付金額です。

<令和7年分の所得税の源泉徴収と還付イメージ>

(日本年金機構H Pより)

(日本年金機構H Pより)

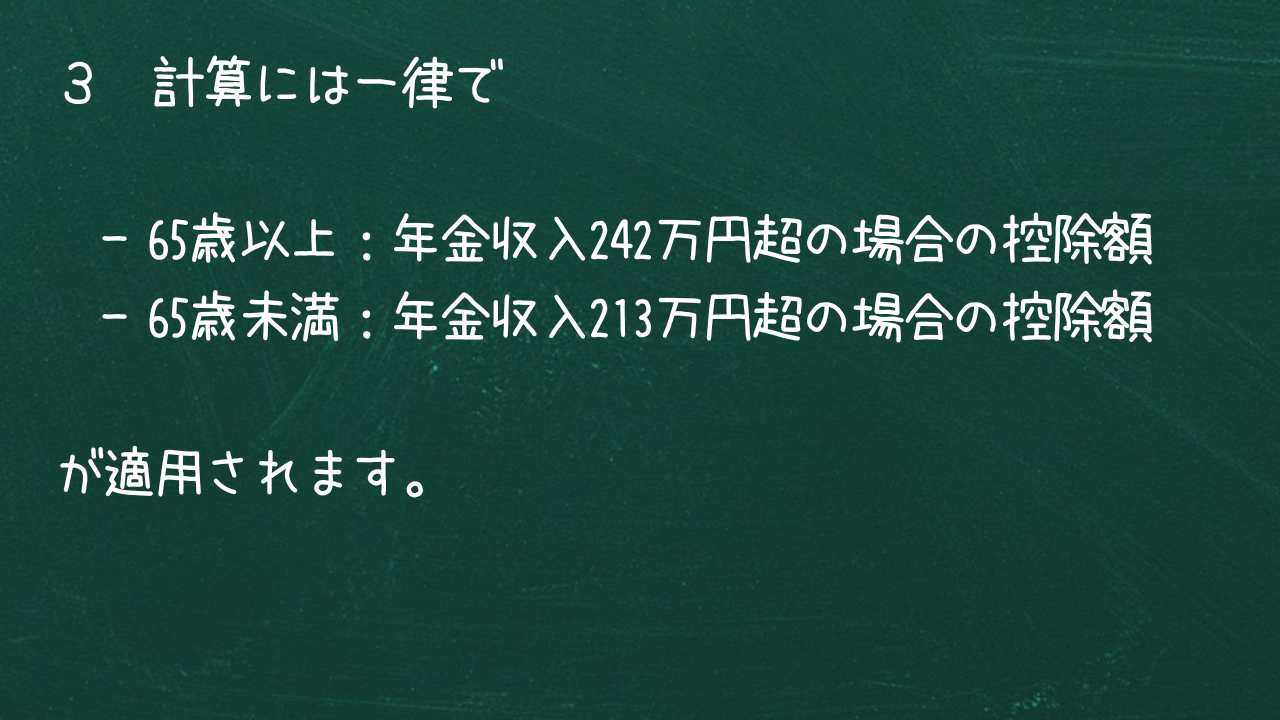

ここで問題となるのが次の点です。

なぜなら、公的年金の所得税計算は年齢・所得により計算方法が分かれているにもかかわらず、所得が高い人の計算式を用いているため、所得が低い人にとっては還付額が少なる可能性があるんです。

確定申告が必要な人(令和8年 確定申告)

そこで、本来の計算方法で計算されなかった人は、自身で令和8年に確定申告を行う必要があります。

また、それ以外にも確定申告が必要な人がいます。

どういう人が確定申告が必要かについて整理します。

【ポイント①】不利な計算式で再計算された人

源泉徴収が高い所得者向けの計算式で処理されているため、確定申告を行うことで還付を受けられる可能性があります。

源泉徴収が高い所得者向けの計算式で処理されているため、確定申告を行うことで還付を受けられる可能性があります。

ただし、公的年金以外の収入(給与所得など)がある場合など、他の所得を加味して基礎控除額や所得税額を算定するため、還付にならない場合もあります。

【ポイント②】令和7年改正により新たに扶養控除の対象となる場合

新たな基準により扶養控除に該当することになり、扶養控除を適用したい場合、確定申告により扶養控除を申請します。

例)改正により、所得要件が「48万円以下 → 58万円以下」に引き上げられたため、新たに控除対象となる扶養親族がいる場合など。

令和8年分以降について、改正後の基準にて扶養控除に該当する場合、年金事務所に扶養親族申告書を提出することで扶養控除に該当させることができます。

【ポイント③】令和8年分以降の扶養控除の手続きについて

所得税の基礎控除額が上がったことに伴い、日本年金機構から送付される令和8年分の扶養親族等申告書の提出対象者は減少しています。

つまり、去年までは、日本年金機構から自動的に扶養親族等申告書が送付されてきた人で、税制改正により公的年金の源泉徴収対象外となった場合、申告書が送付されなくなります。

所得税法上は扶養親族申告の提出が不要なため扶養親族申告書の提出を行わなかった場合、地方税法上の扶養控除を受けられなくなる可能性がでてきます。

それを防ぐためには、

✅事前に令和8年分の扶養親族等申告書を年金事務所へ提出

または

✅令和9年の確定申告で扶養控除を申告

のいずれかの手続きを自分で行う必要があります。

👦 所得税法上(国税)の扶養控除と個人住民税(地方税)の扶養控除の認定基準などが異なります。

【ポイント④】

年の途中で亡くなった場合でも、後から「更正の請求」により基礎控除の引き上げ適用を受けられます。

期間:令和7年12月1日〜令和12年12月2日まで

手続き場所:所轄の税務署

補足:19歳から23歳未満の扶養控除の確認

今回新たに19歳から23歳未満の扶養親族の所得要件が緩和され、より多くの親族を控除することができるようになりました。

公的年金等の受給者の扶養親族等申告に記載する「源泉控除対象親族」は所得が85万円以下の人が対象となります。

85万円超の場合は、 確定申告が必須 です。(令和7年分を含め、毎年確定申告が必要です)

(国税庁HPより)

(国税庁HPより)

おわりに

令和7年度の税制改正は、公的年金受給者にとって大きな影響のある内容となりました。

令和7年12月支払分の年金では所得税が自動的に再計算され、還付が生じる一方で、本来の控除が反映されず、確定申告が必要となるケースも出てきます。

特に、

✅不利な計算式で還付額が計算された可能性のある方

✅新たに扶養控除の対象となる親族がいる方

は、ご自身の状況を確認し、必要に応じて確定申告や扶養親族等申告書の提出を行うことが大切です。

また、令和8年以降は、公的年金等について所得税上の扶養控除が不要となる場合でも、地方税(住民税)の扶養控除を適用したい場合には、別途手続きが必要となる可能性があります。

わからないことがある場合は、年金事務所や税務署へ確認することをおすすめします。

税制改正の内容は複雑ですが、正しく理解できれば、受けられる控除を確実に適用し、不要な税負担を避けることができます。

最後までお読みいただき、ありがとうございました。

🙆令和7年分公的年金の公的年金の所得税還付と確定申告のポイントについてノウハウ図書館に記事を掲載しています。

https://library.libecity.com/articles/01KA3Q3CAQKP31AKTXBJQ3PRWZ

![[図解🖼️]【遺族年金🪦】について(2025年度)・<男女差♀️♂️/今後の制度変更も>](https://storage.googleapis.com/library-production-b8884/uploads/library_article/thumb_url/75571/thumb_thumb_%E9%81%BA%E6%97%8F%E5%B9%B4%E9%87%912025%E8%A1%A8%E7%B4%993.png)