- 投稿日:2025/12/20

- 更新日:2025/12/20

初めまして!シロマサルです。

知ることで、人生はもっと楽しくなる!

今回は「4%ルール」を考えます。

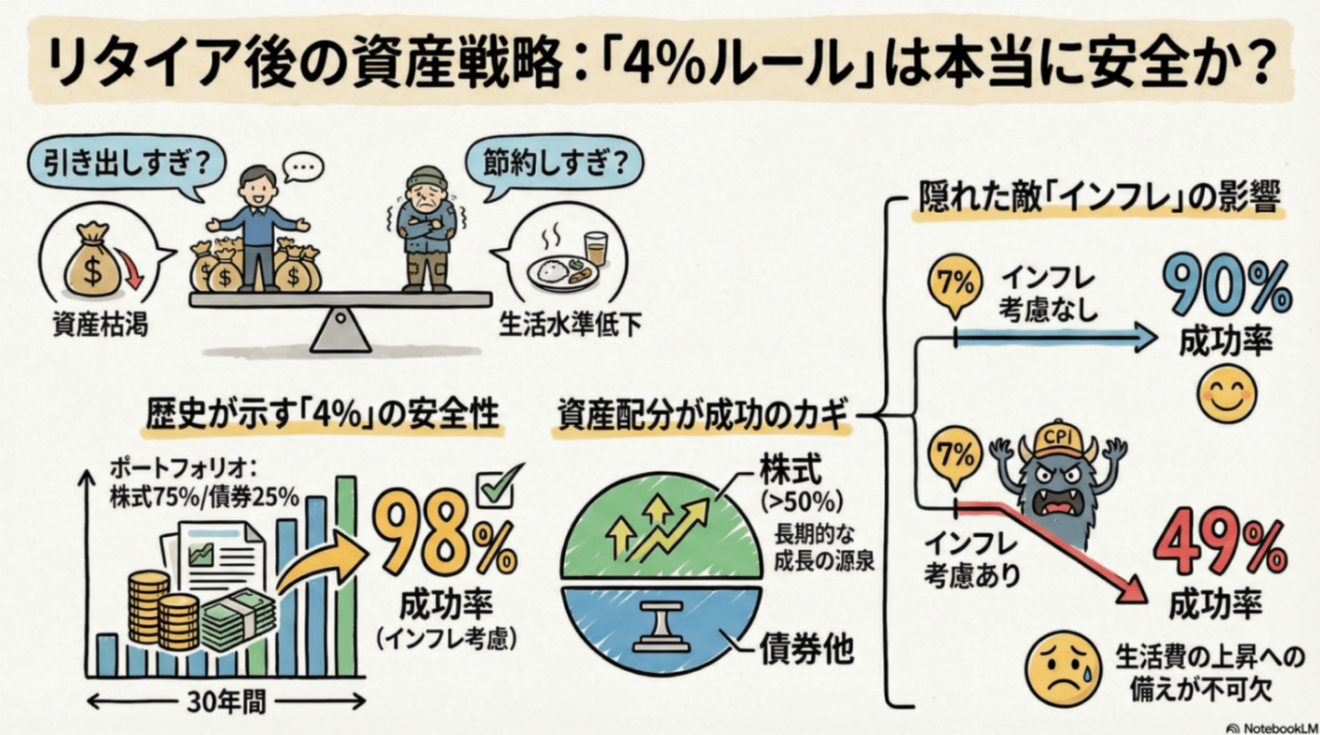

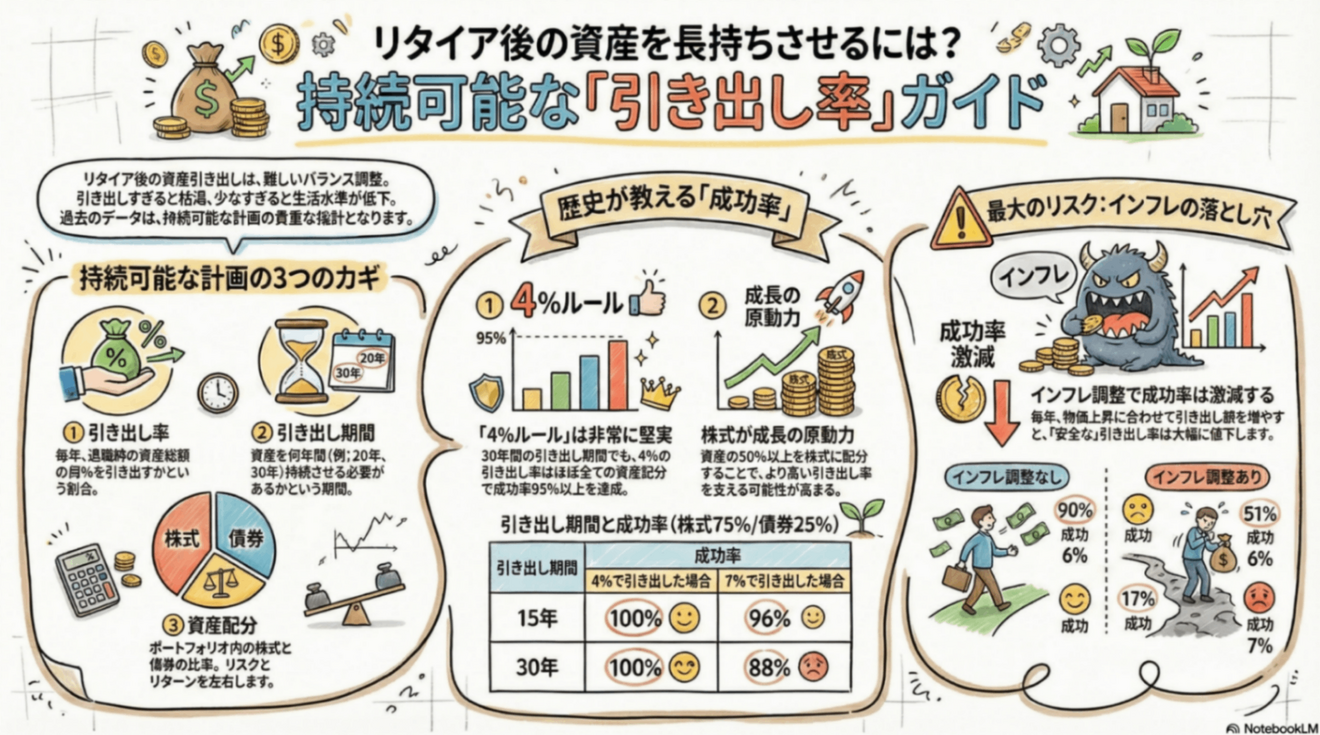

早期リタイアやFIREの文脈でよく語られる考え方に、「4%ルール(安全引き出し率/SWR(Safe Withdrawal Rate))」がある。

金融の話題らしく賛否は多いが、まずはこの概念をシンプルに定義しよう。

安全引き出し率(SWR)とは、資産を一生使い切らずに済む範囲で、毎年引き出してよい最大割合のことだ。

言葉にすると簡単だが、日本では「老後は何が起こるか分からない」「年金制度は大丈夫なのか」「インフレが来たらどうする」といった不安から、この数字を信じきれない人も多い。

65歳のとき、米5kgは3,000円なのか、それとも5,000円になっているのか。

医療費は?

介護は?

そんな中で、どうやって老後資金を決めればいいのか。

この問いに対する答えは、立場によって大きく異なる。

お金の知識がほとんどない人は、「老後には1億円必要らしい」と根拠のない数字を口にする。

一般的なFPは、現役時代の年収を基準に「生活水準を落とさない前提」で数千万円~1億円を提示する。

一方、経済的自立(FI)を目指す人たちは、最も正解に近い答えを出す。

「年間支出 × 25」

これが、老後資金の目安である。

年間支出の25倍という数字は、裏を返せば4%の安全引き出し率を使っているということだ。

もし25倍を使っているなら、それは暗黙のうちに「4%の安全引き出し率」を採用していることになる。

では、この魔法の数字はどこから来たのか?

なぜ「4%」なのか?

最も基本的な考え方はこうだ。

最も基本的な考え方はこうだ。

退職資金を株式などの資産に投資していると想像してほしい。

それらがインフレ前で年7%の配当・値上がりを生むとする。

平均3%のインフレを差し引くと、残りの4%を永続的に使えることになる。

考え方は意外なほど単純だ。

株式や投資信託などの資産が名目で年7%程度成長する

日本でも将来的に年2~3%程度のインフレが起きる

この差分である実質4%前後を使い続ければ、資産は理論上、減らずに済む。

補足しておこう。認める。

これは理想化され、単純化された説明だ。

現実には、株価は上下する。

円安・円高もある。

インフレが急に進む年もあれば、デフレに戻る年もある。

日本も例外ではない。

バブル崩壊

就職氷河期

リーマンショック

コロナショック

「どの年にリタイアしたか」で、資産の増え方は大きく変わる。

好況の直前にリタイアできれば理想だが、そんな未来は誰にも読めない。

そこで使われる「トリニティ・スタディ」

私たちはいったいどれだけお金を貯め込めばよいのか…?

私たちはいったいどれだけお金を貯め込めばよいのか…?

この不確実性を前提に、過去データで徹底検証した研究がある。

それがトリニティ・スタディだ。

(Wikipedia内にPDFがある。NotebookLMにでも入れてみよう。)

ざっくりいうと「米国株価インデックスと長期優良社債の長期リターン時系列」の過去約100年分の市場データを使い…。

株式+債券の分散投資

毎年、一定割合を引き出す

支出はインフレに連動して増やす

という条件で、「30年間、資産が尽きなかったか」を検証した。

その結果、4%前後であれば、ほぼすべてのケースで破綻しなかったことが分かった。

むしろ多くの期間では、

5%

6%

でも、資産が増え続けていた。

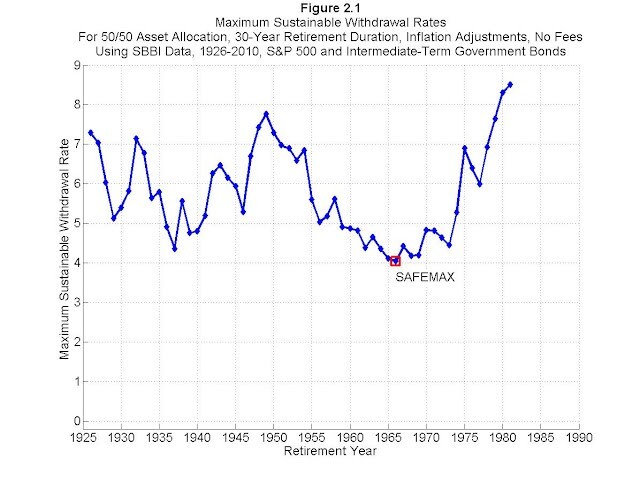

引用画像元:https://www.mrmoneymustache.com/2012/05/29/how-much-do-i-need-for-retirement/

引用画像元:https://www.mrmoneymustache.com/2012/05/29/how-much-do-i-need-for-retirement/

引用したサイト元は早期リタイア(FIRE)系の代表格で、「倹約×インデックス投資」で経済的自立を目指すスタイルが世界中で支持されているブログの【Mr. Money Mustache】

今は英語の記事もAIに簡単に翻訳してもらえる。

海外ではどんな考え方が人気なのかの参考になる。

グラフは様々な退職年における最大安全引出率である。

グラフの最も落ち込んだ部分の4%という数値は、調査対象となった65年間の中でも、むしろワーストケースに近い。多くの年では、毎年5%以上を使っても、資産は増え続けていた。

4%は「平均的な数字」ではない。

かなり厳しめに見積もったワースト寄りの数字なのだ。

「30年しか持たないのでは?」という誤解

渡る橋が本当に安全かわからないからこそ、私たちは恐怖する。

渡る橋が本当に安全かわからないからこそ、私たちは恐怖する。

日本では特に…。

トリニティ・スタディは30年しか想定していないなら、60年生きたら破綻するのでは?

という疑問が出やすい。

たしかにトリニティ・スタディでは、「成功」とは30年間、破産しないことと定義されている。

しかし、あなたや私のように60年のリタイア生活を想定する人にとって、それでは不十分だ。

我々は、もっと長くお金がもってほしいと考えている。

だが、数学的にはこうだ。

30年と、60年や無期限の違いは、引き出し率にほとんど影響しない。

住宅ローンと同じで、返済期間が長くなるほど「利息部分」が支配的になる。

毎月の利息は「その時点の残高 × 金利」で計算されるため、返済期間が長いほど「利息を取り続ける時間」が長くなる。

同じ金利・同じ元本でも、35年より20年、20年より10年の方が、総利息額は大きく減る(総返済額も大きく削れる)。

返済期間を長くして「月々を安く見せる」ほど、裏側ではトータル利息が膨らみ、「利息部分が支配的なローン」になっていくのがミソだ。

だから、50年ローンとかいうバカげたアイデアが出るのである。

百姓は生かさず殺さず。

贅沢をしない程度にギリギリの生活ができるよう年貢を取り立て、財産をため込ませず、反乱を防ぎつつ、生活に困窮して死なない程度に管理したいのがお金を貸す側なのだ。

逆に、引き出し率を4% → 3.8%にするだけで、「ほぼ永久」に近い安定性になる。

更に多少でも働いて収入を得ているならさらに破綻(はたん)することはない。

徹底的に浪費したり、日本が沈没、巨大隕石が降ってこない限りは大丈夫だ。

よくある日本的な反論

4%ルールを出すと、日本では必ず次の声が上がる。

4%ルールを出すと、日本では必ず次の声が上がる。

日本は少子高齢化で成長しない

年金制度が崩壊するかもしれない

医療費・介護費が怖い

インフレや円安が来たら終わり

失敗したら老後破産する

とにかく全部間違っている! ワー!ワー!

もっともだ。

だが、ここで重要な前提がある。

4%ルールは「何もしない老人」を想定している

トリニティ・スタディは、次のような人を想定している。

トリニティ・スタディは、次のような人を想定している。

パートタイムや自営業で一切収入を得ない

社会保障や年金を1円も受け取らない

大不況などの現実に応じて支出を調整しない

物価上昇や価格変動に応じて代替行動を取らない

(例:ガソリン高騰時は近場で過ごす、お米が高騰したら古米に替える)

生活コストを下げる工夫をしない

親族からの相続を一切受け取らない

高齢になるにつれて支出が減る、という統計的事実も起きない

つまり、現実にはほぼ存在しない人間だ。

日本のFIRE層・準FIRE層は違う。

厚生年金・国民年金がある

少額でも働けるスキルがある

支出を下げる生活設計をしている

年齢とともに消費は自然に減る

すでに平均的な日本人より、圧倒的に安全余裕が大きい。

生活にははるかに大きな柔軟性がある。

つまり、平均的な人の老後計画全体よりも大きな「安全余裕」を、すでに人生に組み込んでいる考え方なのだ。

月1万円稼ぐことよりも、月20万円稼ぐ方が明らかに大変だ。

足りないのであれば、少しだけ稼ぎにいけば良い。

ただ、「絶対にやりたくないこと」で稼がなくていい選択肢は間違いなく広がるのだ。

お金のかかり時がはっきりしているのであれば、かかり時を越えた時から始めればよいのだ👍

だからこそ、「どの年にリタイアしたか」で、資産の増え方は大きく変わる。

そして、完全リタイアでなければ、その安全率は跳ね上がるのだ👍

日本での実践的な使い方

やることは1つだけ。

やることは1つだけ。

年間支出 × 25 = 目標資産額だ。

例:

年間支出100万円 → 2,500万円

年間支出200万円 → 5,000万円

年間支出250万円 → 6,250万円

年間支出300万円 → 7,500万円

ここに、年金・副収入・支出減少が加われば、実際の引き出し率は4%未満になる。

つまり…。

4%ルールは「攻めた数字」ではない。

むしろ、日本では最も保守的な老後設計の1つである。

不安ならば、想像した年間支出を増やせばよい。

自信があるなら減らす。

とにかく不安なら、年間支出を20~30倍する。

それがあなたのリタイア必要額だ。

ニック・マジューリ著『THE WEALTH LADDER 富の階段』

ニック・マジューリ著『THE WEALTH LADDER 富の階段』

無理なく収入を増やし、富の階段を登ろう。

ニック・マジューリ著『THE WEALTH LADDER 富の階段』

別のお金の使い方の記事

【節約疲れにさようなら!】あなたの総資産から考える「0.01%ルール」で使う力を伸ばせ!

【節約疲れにさようなら!】あなたの総資産から考える「0.01%ルール」で使う力を伸ばせ!

こちらでは「0.01%ルール」についてご紹介。

✅ 資産レベルによって「正しいお金の使い方」は変わる。

✅ 0.01%ルールは人生の満足度を下げずに資産を守る基準となる。

✅ 貯める・増やす・使うの最適解は「自分のステージ」を理解すること。

“毎日許される自由”が人生の幸福度を高めるのだ。

結論

老後資金の答えは「年収」ではなく「支出」で決まる

老後資金の答えは「年収」ではなく「支出」で決まる

年間支出の25倍は、十分に安全側

不安は制度ではなく、数字で減らせる

4%ルールは、知識のない人が使えば怖い。

だが、考えて行動できる人が使えば、極めて堅牢な設計図になる。

途中で支出がどんどん減っていくことに気づくかもしれない。

そうなれば、目標はますます達成しやすくなる。

心配する必要はない。

さらに数字で遊びたければ、FIREcalcというサイトを試してみるといい。

自分専用のトリニティ・スタディ機械を持つことができる。

議論より、計算を。

恐怖より、設計を。