- 投稿日:2026/01/07

初めまして!シロマサルです。

知ることで、人生はもっと楽しくなる!

今回は副島隆彦著『絶望の金融市場(マーケット) 株よりも債券崩れが怖ろしい』2019年発行をつまみ食いします。まさに超、超、要約。おもしろいので興味があれば読んでみましょう。

著者:副島隆彦

1953年、福岡市生まれ。早稲田大学法学部卒業。外資系銀行員、予備校講師、常葉学園大学教授などを歴任。副島国家戦略研究所(SNSI)を主宰し、日本人初の「民間人国家戦略家」として、講演・執筆活動を続けている。

日米の政界・シンクタンクに独自の情報源を持ち、金融経済からアメリカ政治思想、法制度論、英語学、歴史など幅広いジャンルで、鋭い洞察と緻密な分析に基づいた論評を展開している。

これが書かれたのは2019年なので、もう関係ないのではないかと思いたいが、トランプは再び大統領に返り咲き、利下げを進めている。

もしかして…と思いまとめることにした。

✅ 危機の震源は株ではなく債券市場である。

✅ 危機の震源は株ではなく債券市場である。

✅ 金融理論は現実を説明できない。

✅ 備えとして実物資産への移行が重要である。

大事なことは、「これからは株式よりも債券市場が危険なのだ」ということだ。

副島隆彦著『絶望の金融市場』

「株価は好調だけど、本当に安心して良いのか?」

「次の恐慌はどこから始まるのか?」

こうした不安に答えるのが『絶望の金融市場』である。

副島隆彦は、真の危機は株ではなく「債券市場の崩れ」に潜んでいると断言する。

本記事ではその核心を要約し、私たちが何に備えるべきかを考える。

何というか…その…過激な口調の本(笑)

ただ、少なくとも……毒か薬にはなる。

後、文章にルビが振られているので読みやすいのが興味深い。

情報提供を目的としたものであって、売買の推奨を目的としたものではない。ご注意を!

『絶望の金融市場』

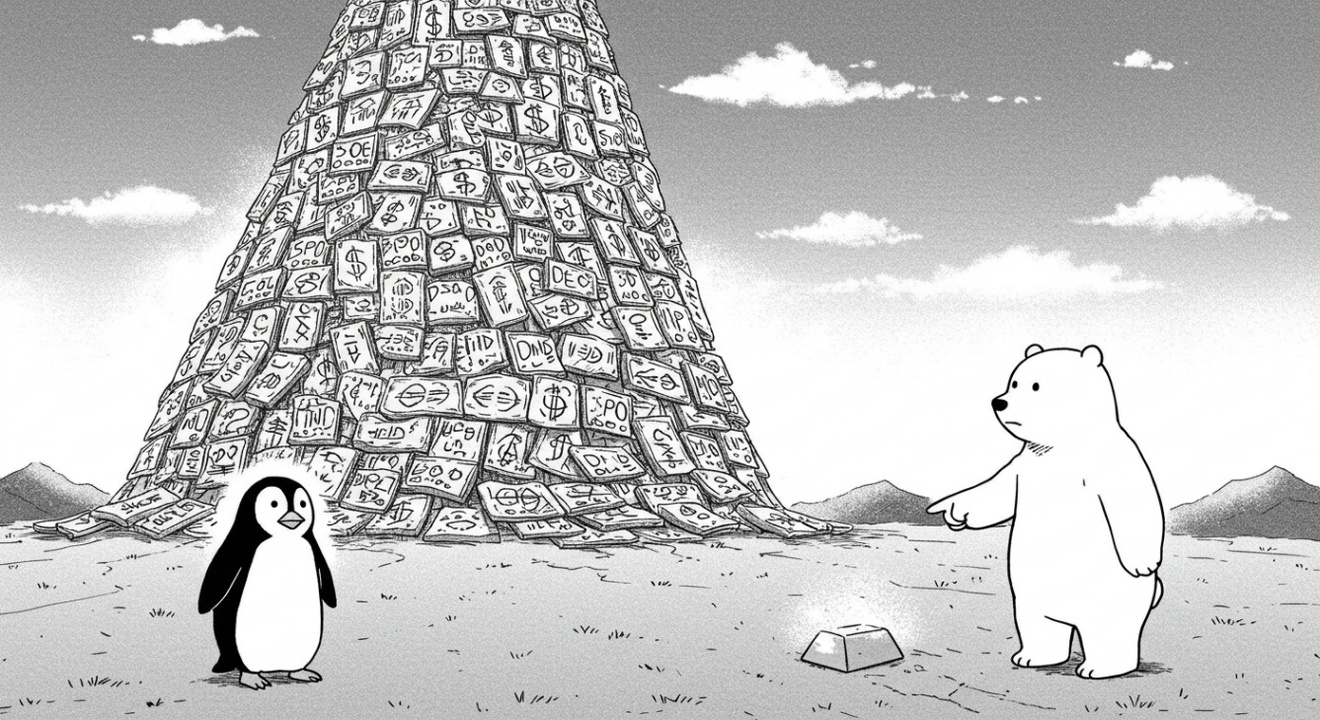

天高く積みあがったお金(信用)の塔はいつ崩れるかわからない。

天高く積みあがったお金(信用)の塔はいつ崩れるかわからない。

私は逆張り人間のヘソ曲がり(contrarian)であるから「反対に反対する」という考え方をいつもする。(中略)

私は、「金融市場に対する根本的(根源的)悲観主義者」だ。

副島隆彦著『絶望の金融市場』

1. トランプ政権とFRB介入が生んだ歪み

トランプたち(彼への助言者たちも)は、「株価さえ吊り上げておけば、アメリカ国民は安心する。景気がいいという気持ちになる。FRBよ、邪魔するな」とFRBを脅した。

副島隆彦著『絶望の金融市場』

連邦準備制度理事会(FRB)は、アメリカ合衆国の中央銀行制度の中枢機関で、日本で言うところの日本銀行(日銀)に相当する。

⇒ 米国債の信用喪失がドル崩壊を招く。

⇒ 米国債の信用喪失がドル崩壊を招く。

⇒ 金融緩和の延命は副作用を拡大させる。

米国は長年にわたり、世界の基軸通貨ドルを通じて「信用」を武器にしてきた。

しかし、その土台は米国債という膨大な借金に依存している。

米国債はかつて「最も安全な資産」とされていたが、債務の膨張は臨界点に達しつつあり、もはや支えきれないという。

著者は「米国債の信用喪失は必然であり、ドルの価値は暴落する」と断じる。

これは単なる為替変動ではなく、世界金融システム全体を揺るがす地殻変動である。

トランプはFRBに利上げ中止を強要し、株価を支えた。

紙幣を大量供給し続ける政策は、一時的に株価を安定させても、やがてインフレや資産バブルを加速させる危険を抱えている。

2. FRBと金融操作

周りが崩壊してもお金を稼ぐ手段を見つけてしまう人類はたくましい。

周りが崩壊してもお金を稼ぐ手段を見つけてしまう人類はたくましい。

株ばっかりを、政治の力で無理やり吊り上げると、ジャンク債(ボロくず債)市場が崩れる。

ジャンク債とは、ハイイールド債であり、各種の高危険(ハイリスク・ハイリターン)債である。

副島隆彦著『絶望の金融市場』

ちなみにイールド債における「イールド(yield)」とは、債券の「利回り」や「収益」を指す言葉。

ハイイールド債は、信用格付けが低い(信用度が低い)企業の社債や債券のこと。私たちが買う必要のない金融商品である。

⇒ 投機的債券の暴落は金融システム全体を揺るがす。

⇒ 投機的債券の暴落は金融システム全体を揺るがす。

⇒ 国家の信用すら限界に近づいている。

低格付け債が市場を覆い尽くし、失敗すれば銀行や投資ファンドが連鎖破綻するリスクが迫っている。

米国債は22兆ドルを超え、デフォルト懸念が高まった。

さらにアメリカが利下げを決め、追加で金利を引き下げていくとの見方が広がるなか、高金利だったドルの魅力が薄れ、中東・ウクライナなど国際情勢で不安要素が多いことも影響し、ドルやユーロ建て資産の凍結リスクから中立的な資産である金(きん)の重要性が高まっている。

新興国などの中央銀行はドル資産を売却し、金(きん)など実物資産に移行している。

実際、金の価格は史上初の1グラム2万円台に突入した。

(2025年9月29日時点)

参考外部サイト:金は世界第2の準備資産に:中央銀行が金を爆買いする理由とは?

参考外部サイト:金小売価格、初の2万円台 ドル不信背景に2年で2倍

ロシアは、米国債を最近、すべて売却した。その資金で金を買い増した。

副島隆彦著『絶望の金融市場』

エドワード・チャンセラー著『バブルの歴史』

エドワード・チャンセラー著『バブルの歴史』

金融バブルもまた「市場性」「通貨と信用」「投機」という三つの要素が十分に揃ったときに、わずかな火花によって引き起こされる。

2002~2008年のサブプライムローンとリーマンショックは、FRBの低金利政策とアメリカ政府の住宅投資促進政策によって生まれた。

サブプライムローンとは、アメリカで信用力の低い借り手(「サブプライム」層)に貸し付けられた住宅ローンのこと。

ハイイールド債と大きく違いはない。

投機は混乱をもたらす力なので、つねに政府による制限を必要とするが、どのような鎖で縛りつけていてもそれを切って暴れ出す。 経済の自由と制約の間で、振り子が振れることになろう。

エドワード・チャンセラー著『バブルの歴史』

つまり、歴史は繰り返す。

では、なぜドル崩壊のプロセスがここまで歪んでいるのか。

3. 日本経済の命運と私たちの備え

妙だな…。モノあってのお金のはずなのに、お金が優先されている?

妙だな…。モノあってのお金のはずなのに、お金が優先されている?

経済学はY=Mですべて分かる

副島隆彦著『絶望の金融市場』

⇒ FRBは独立機関ではなく支配の道具。

⇒ FRBは独立機関ではなく支配の道具。

⇒ 日本の銀行は米国債リスクを直撃する。

⇒ 理論は現実の複雑さを捉えられない。

経済学は人間の行動を数式で単純化してきた。

「Y=M」=「Y(イールド)=M(マネー・サプライ)」

「Yield (イールド)」は収穫、利益、収率と広い意味合いがある。

よりシンプルにいうと「モノ(生産活動のすべて)=お金の量すべて」という式から始まる。

さらに進んで、「Y(国民所得)=C(消費)+I(投資)」となった。

YはGDP(国民総生産)でもあり、ある会社の売り上げや誰かの年収でもある。

この式はマクロでもミクロでも、表現できる。

「Y(経営者の売り上げ)=C(必要経費)+I(付加価値)」ともいえる。

「Y(個人の年収)=C(年間消費)+I(労働、事業、投資、その他)」ともいえる。

必要経費とは、固定費や従業員の給料も含まれる。

が、実際の市場は予測不能な動きで理論を裏切り続けている。

トマ・ピケティの『21世紀の資本』で…。

r(お金が増える率)>g(国民全体の生活向上率)となったことを証明してしまった。

その結果、「Y=M」のモノあってのお金から…。

「M(お金)>Y(モノ)」となり、お金あってのモノになってしまった。

その背後には「FRB(米連邦準備制度)」の存在があると本書は指摘する。

表向きは独立した中央銀行の体裁を取るが、実態は特定の金融勢力の利益を代弁する「道具」にすぎないという。

そして、ドル体制崩壊の衝撃を最も強く受ける国のひとつが日本である。

理由は明白だ。

日本のメガバンクや生命保険会社は、米国債を大量に保有しており、ドル暴落はそのまま資産の大幅な毀損につながる。

しかも、日銀は有効な手を打てない。

すでに国債市場の大部分を抱え込んでいる。

米国発の金融危機が波及すれば、日本は受け身のまま呑み込まれるしかない状況にある。

では、私たち個人はどうすればよいのか。

金融理論の崩壊とこれからの生存戦略

お金(信用)が怪しくなれば、自然と現物(金)に情勢は傾く。

お金(信用)が怪しくなれば、自然と現物(金)に情勢は傾く。

「金は、上がり続けるので、今のうちに現物で買い足しなさい」と、私がずっと言って(書いて)きたとおりになった。

副島隆彦著『絶望の金融市場』

もちろん、「今すぐに金を買うんだ!」と焦る必要はない。

他の方法で進めていこう。

資産を分散する

米ドルや米国株に偏らず、外貨・金・現物資産などに広げる。

現金と実物のバランスを取る

インフレとデフレの両面に対応するため、流動性のある現金と耐久的な実物資産を併せ持つ。

金融機関のリスクを見極める

預金先がどの程度米国債に依存しているかを確認する。

情報を更新し続ける

金融危機は突然表面化するため、日々のニュースや国際金融の動きを追う習慣が最大のリスクヘッジになる。

危機は避けられない。

しかし「何も知らずに飲み込まれる」のと「知識をもとに備える」のとでは、結果は大きく異なる。

本書が投げかける警告は、単なる金融論争ではなく、私たちの生存戦略そのものに関わる問題なのである。

本書から導かれる行動指針はシンプルである。

いづれにせよ、大暴落や大不況は必ずやってくる。

健康や様々な見えない資本にも、力を入れて生き延びていこう。

単純な株式投資の時代は終わっている。株は優良企業を買うのが鉄則だ。①優れた技術と②能力のある経営者がいる優良な企業の株を買って(バリュー投資)それが値上がりするのを待つ。これが健全な株式投資である。

副島隆彦著『絶望の金融市場』

株は積立投資でない限り、大暴落してから買えばよい。

リンダ・グラットン/アンドリュー・スコット著

リンダ・グラットン/アンドリュー・スコット著

『LIFE SHIFT(ライフ・シフト)100年時代の人生戦略』

資産とは必ずしも有形や金だけではない。

目に見えない無形資産もお金以上の価値がある。

人類は集団や組織を作ることで生き延びてきた。

集団や組織から問題が生まれたのも皮肉なことだが…。

あなたはおそらく、友人関係や知識や健康を「資産」と考えたことはないだろう。「資産」というのは、ほとんどの人が日常生活で使う言葉ではない。しかし、これらの要素を資産と位置づける発想は、100年ライフを生きるうえで欠かせないものだ。

リンダ・グラットン/アンドリュー・スコット著『LIFE SHIFT(ライフ・シフト)100年時代の人生戦略』

ベンジャミン・グレアム著『賢明なる投資家』

ベンジャミン・グレアム著『賢明なる投資家』

『賢明なる投資家』は、投資における基本原則と長期的な成功のための心構えを持っている。

バリュー投資に関する本の古典であり、多くの投資家に影響を与えている。

本書が対象としているのは投資家(investor)であって、投機家(speculator)ではない。

ベンジャミン・グレアム著『賢明なる投資家』

まとめ

✅ 危機の震源は株ではなく債券市場である。

✅ 危機の震源は株ではなく債券市場である。

✅ 金融理論は現実を説明できない。

✅ 備えとして実物資産への移行が重要である。

現代の欧米経済学の根底にあるものは、①実物資産(もの、財の市場)と②金融(おカネ)経済との関係をどのようにとらえるか、である。

副島隆彦著『絶望の金融市場』

⇒ 危機は見えないところで静かに進行する。

知識や見聞は、いずれ力になってくれると教えてくれます。

是非、皆様のより良い人生の選択肢が増えますように!

見ていただきありがとうございました!😆