- 投稿日:2025/12/01

- 更新日:2025/12/01

初めまして!シロマサルです。

知ることで、人生はもっと楽しくなる!

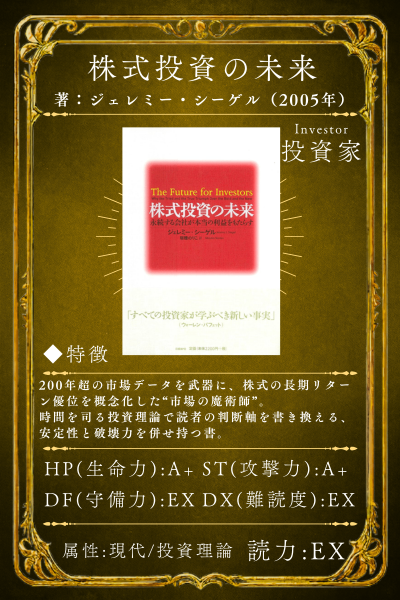

今回はジェレミー・シーゲル著『株式投資の未来』2005年発行をつまみ食いします。まさに超、超、要約。おもしろいので興味があれば読んでみましょう。

著者:ジェレミー・シーゲル

ペンシルベニア大学ウォートン・スクール教授(金融学)。コロンビア大学卒業、マサチューセッツ工科大学(MIT)で経済学博士取得。金融市場に詳しく、CNN、CNBCなどでコメンテーターとしてたびたび登場。ウォール・ストリート・ジャーナル、バロンズ、フィナンシャル・タイムズ(FT)のコラムニスト。JPモルガンでの教育研修トレーニングを担当。著書に、株式長期投資の名著として全米でロングセラーを続ける『Stocks for the Long Run』がある。

情報提供を目的としたものであって、売買の推奨を目的としたものではない。ご注意を!

情報提供を目的としたものであって、売買の推奨を目的としたものではない。ご注意を!

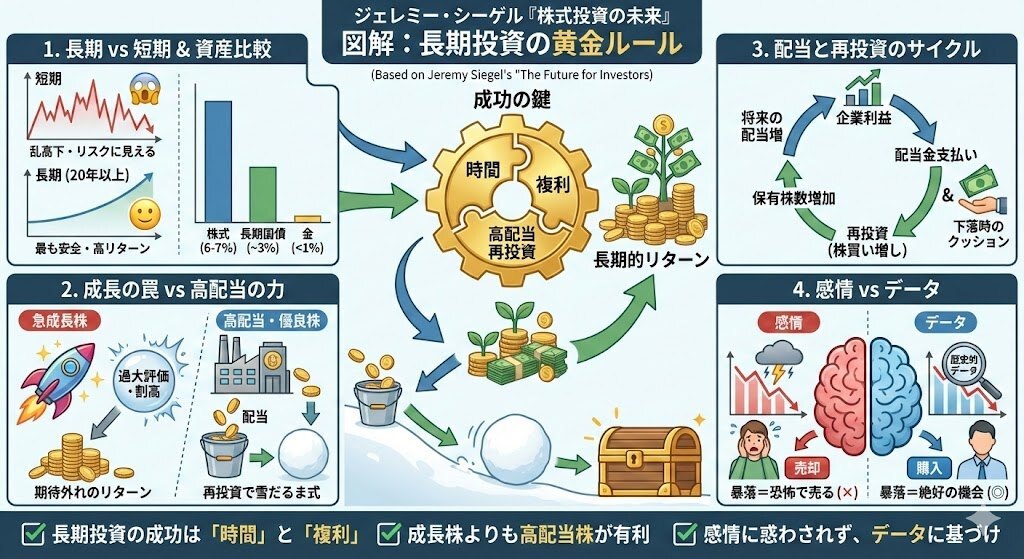

✅ 長期投資の成功は「時間」と「複利」にある

✅ 長期投資の成功は「時間」と「複利」にある

✅ 成長株よりも高配当株が有利

✅ 感情に惑わされず、データに基づけ

投資家に本当の利益をもたらすのは、企業の急成長ではなく永続である

ジェレミー・シーゲル著『株式投資の未来』

「株式投資は危険でギャンブルのようだ」と考える人は多い。

しかし、歴史データは真逆の事実を示す。

特に、株式投資を始めたばかりの個人投資家は、「どの銘柄を買えばよいか」「いつ売ればよいか」という悩みに直面する。

本記事では、シーゲル氏が提唱する「長期投資の黄金ルール」と、なぜ配当株が成功への鍵となるのかを解説。

本書が強調するのは、タイミングではなく「時間」、値上がり益ではなく「配当と再投資」である。

本書は2005年発行で20年以上前に発行された。

特徴は高配当株投資をテーマにしている点。

タイミングではなく「時間」というのは、本にも同じように言える。

真新しさが無い情報ほど、それだけ重要ということだ。

そして、インデックスでなく人気の個別銘柄に手を出す気持ちは分かる。

”面白くなる期待”があるからだ。

わたしが割安株投資を始めて35年、トレンドがこちらに傾いたことはいちどもない。人間には、簡単なことをむずかしくしようとする、ひねくれた性質があるらしい(1985年での発言)

ウォーレン・バフェット

『株式投資の未来』

金のなる木を育てたいと考える者は多い。考える者は…。

金のなる木を育てたいと考える者は多い。考える者は…。

彼が提唱する投資原則は、着実に配当を出している優良株を中心に長期投資を行うことで、市場平均を上回るリターンを目指すという考え方である。

市場がとくに理由もなく上下する局面は、撤退の合図ではなく、インデックス・ファンドで実現できる以上のリターンを目指す絶好の機会だ。

ジェレミー・シーゲル著『株式投資の未来』

この原則の背景には、19世紀から21世紀初頭までの株式と債券の利回りに関する歴史的データの綿密な分析があり、長期的な視点で見ると、直感に反して株式への投資の方が債券よりもリスクが低いという。

信じるか信じないかは、あなた次第だ。

1. 長期投資の本質とは?

悪手を指さないというのは、どのゲームでも重要である。

悪手を指さないというのは、どのゲームでも重要である。

ポートフォリオの幅を広げると同時に、一般通念の落とし穴を避けることが大切だ。運用成績が市場平均を下回るのは、たいていはこれが原因だからだ。

ジェレミー・シーゲル著『株式投資の未来』

⇒ 株式は長期で最も安全な資産である。

⇒ 株式は長期で最も安全な資産である。

株式市場は短期的には乱高下する。

しかし、シーゲルは200年に及ぶデータを用いて、本書内で株式が長期で最も安全かつ高リターンな資産であることを示した。

インフレを考慮した実質リターンを比較すると、株式は年平均6〜7%、長期国債は約3%、金は1%以下にとどまる。

情勢不安で金の価格は上がりやすい傾向にあるものの、長い目で見た”相場観”はあまり変わっていない。

短期では株式の価格変動が大きく見えるが、20年以上のスパンで見れば、そのブレは小さくなり、株式は債券や金を大きく上回る。

歴史的データに基づくと、株式は債券よりも長期で高リターンかつ低リスクになる。

時間と複利の力を信じることが投資成功の鍵だ。

ただし、成長し続けていくのが前提にある。

絶対があったら、株式はリスク資産にならない。

2. 成長の罠に注意せよ

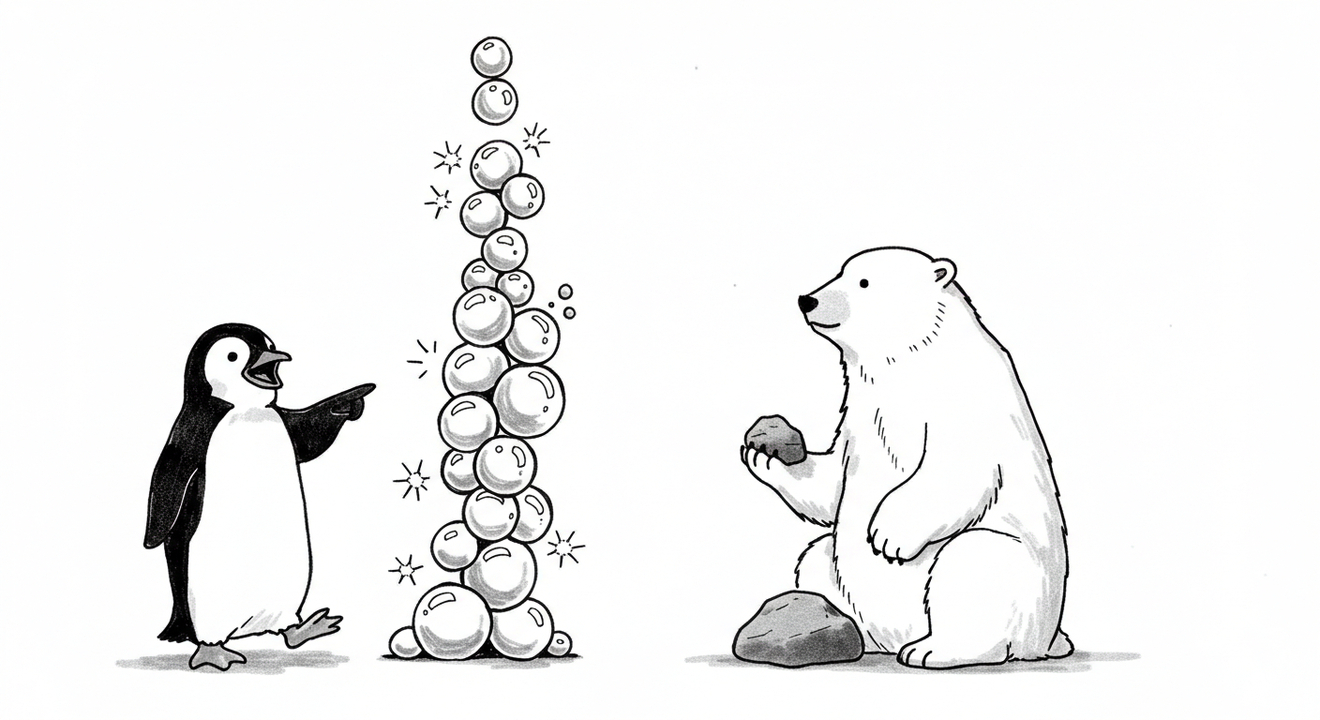

素早く積みあがる泡は見ていて興奮する。だが、石で積みあがる方が確実だ。

素早く積みあがる泡は見ていて興奮する。だが、石で積みあがる方が確実だ。

新興企業が過大評価されるのは、市場全体でも共通してみられる傾向であり、投資家が成長の罠にはまった兆候でもある。

ジェレミー・シーゲル著『株式投資の未来』

⇒ 高成長企業は必ずしも高リターンを生まない。

⇒ 高成長企業は必ずしも高リターンを生まない。

初心者が陥りやすいのが「成長企業=高リターン」という思い込みである。しかし、過去のデータは逆の結果を示している。

急成長企業は、将来の期待が株価に織り込まれやすく、投資家が過剰に楽観視する。

結果、実際の業績が好調でも株価に織り込まれている高い期待収益は、投資家にとって高いハードルとなり、リターンを悪化させる。

つまり、最先端を行く企業がお買い得であることはめったにない。

本来よりも高値で買い、市場平均のリターンよりも良い結果を得られない。

これを「成長の罠」と表現している。

業界の成長がまちがいないからといって、投資家が手にする利益もまちがいないとはかぎらない。

ベンジャミン・グレアム著『賢明なる投資家』

企業の成長がもたらす恩恵は、本来、個人投資家ではなく、主に発明者、創業者、ベンチャーキャピタル、そして最終的には製品やサービスを享受する「消費者」へ流れていくのが自然である。

現在では、AI、データセンター関連、半導体といったハイテク株の歴史が典型例である。

注目を集めた銘柄よりも、地味だが安定的に利益を出し続ける企業の方が、長期で勝ちやすい。

成長率が高い企業ほど株価に期待が織り込まれており、割高になりやすいため、リターンは低下しやすい。

現在はNVIDIA(エヌディビア)が良い例だ。

現在はNVIDIA(エヌディビア)が良い例だ。

2025年8月時点で、NVIDIAはS&P500の中で最大級の比重(全体の約8%を占める)を持つ企業であり、市場全体にも大きな影響を与えている。

S&P500も最高値を更新し続けている。

S&P500も最高値を更新し続けている。

S&P500のインデックス投資をしている人も無関係ではない。

こちらはより長期で見た場合。誰もが投資しやすくなった結果も大きい。

こちらはより長期で見た場合。誰もが投資しやすくなった結果も大きい。

この記事で取り上げているのは都合のよいデータであることもお忘れなく。

S&P500に採用されると、自動的に買いが殺到する。

そうなると株価が押し上げられ、指数に連動して運用する投資家のリターンは、押し下げられる。

ジェレミー・シーゲル著『株式投資の未来』

ナシーム・ニコラス・タレブ著『まぐれ 投資家はなぜ、運を実力と勘違いするのか』

ナシーム・ニコラス・タレブ著『まぐれ 投資家はなぜ、運を実力と勘違いするのか』

数字を求めるのは良いことだが、数字はマジックを使えることも忘れてはいけない。

明日の株価が上がるとも、下がるとも説明するに十分な材料はいつでもそろっているのだ。

もう何度も書いたように、もっと理性的になったり、誰かに侮辱されても冷静でいたりするのは生身の人間にできることではない。 少なくとも、生物学的に今のままでは無理だ。

ナシーム・ニコラス・タレブ著『まぐれ 投資家はなぜ、運を実力と勘違いするのか』

3. 配当と再投資の力を知る

10円でも毎月入って来るなら、リッチになる1歩を踏み出している。

10円でも毎月入って来るなら、リッチになる1歩を踏み出している。

経営陣が、バフェットとおなじくらい、株式との間に近い関係を築いていれば、配当の意味はずっと小さくなるだろう。だが、たいていの場合、株主の目標と経営陣の目標は、ときに大きく、食い違っている。

ジェレミー・シーゲル著『株式投資の未来』

⇒ 高配当株と再投資は長期的な勝利の方程式。

⇒ 高配当株と再投資は長期的な勝利の方程式。

シーゲルの結論は明快である。「株式投資の真の果実は配当である」。

企業が利益を還元する配当は、株価下落時にも投資家に現金収入をもたらす。

さらに、その配当を再投資することで、保有株数は時間とともに増え、将来のリターンが加速度的に拡大する。

例えば、S&P500を1926年から配当再投資で持ち続けた場合、単なる値上がり益のみに比べて何倍ものリターンになる。

この「複利の魔法」を活かすには、長期で持ち続けることが絶対条件だ。

また、配当を継続する企業は経営規律が強く、株主還元意識も高い。

特に「配当」は企業の利益構造の健全性を示す客観的な証拠であり、配当を出さずに「再投資」を謳う企業には、経営陣が資金を浪費するリスクが存在すると語る。

配当を支払うことで、株主と経営陣との間に信頼関係が築かれ、収益に関する経営陣の発言が裏付けられるからだ。

ジェレミー・シーゲル著『株式投資の未来』

配当を継続的に支払う企業は、安定した利益を創出し続ける能力と、株主に対する責任を果たす規律を持っていると見なされる。

再投資を行えば、下落局面で株数を増やし、その後の上昇で大きなリターンを得られる。

会社四季報編集部『会社四季報公式ガイドブック 改訂版』

会社四季報編集部『会社四季報公式ガイドブック 改訂版』

「カストディアン」が大株主に登場している会社は、株価上昇や配当に対する株主からのプレッシャーが強い。

機関投資家は「リターンを上げること」が仕事であるため、常に企業の業績を監視している。

純利益から、配当金、自社株買い、内部留保は生まれる。

証券管理業務に特化した金融機関である「カストディアン」が、多くの会社で上位株主として名を連ねていることがわかるはずです。 具体例を挙げると、日本カストディ銀行や日本マスタートラスト信託銀行、海外勢ではバンク・オブ・ニューヨーク・メロンやステート・ストリート、JPモルガン・チェースなどです。 ただ、カストディアンは真の株主から証券の保管や配当の受け取りなどの業務を委託されているにすぎず、本当の株主は別にいます。 多くの場合、真の株主は年金基金や投資信託などの機関投資家です。

会社四季報編集部『会社四季報公式ガイドブック 改訂版』

4. 感情を排し、データを信じろ

私たちは簡単に壊れる。しがみつく理由や根拠が多少補ってくれる。

私たちは簡単に壊れる。しがみつく理由や根拠が多少補ってくれる。

株式のリターンを長期的に調べれば、現金配当がいかに大切かよくわかる。配当は下落局面で投資家を保護するだけでなく、相場がいったん回復に向かえば、リターンを力強く押し上げる。

ジェレミー・シーゲル著『株式投資の未来』

⇒ 市場の恐怖に負けないために哲学を持つ。

⇒ 市場の恐怖に負けないために哲学を持つ。

投資で最も難しいのは、人間の感情のコントロールである。

暴落時に売却したくなる衝動を抑え、冷静に行動するには、データと原則に基づく投資哲学が必要だ。

歴史を振り返れば、大恐慌、ITバブル崩壊、リーマンショックなど、暴落は何度も起きた。

しかし、それを乗り越えた投資家こそが最大の果実を得ている。

暴落時に売ってしまうのは人間の本能だ。

だが、歴史データと投資原則に基づけば、恐怖は最大のチャンスである。

長期視点を崩さないことが何よりも重要だ。

外的な原因によって生ずることにたいしては動ぜぬこと。君の中から来る原因によっておこなわれることにおいては正しくあること。

マルクス・アウレリウス著『自省録』

「長期的」という言葉はある意味言い訳にも聞こえる。

すぐに結果がわからない以上、”信用する”というのは本人の能力に依存する。

正しく信用するためには、自分が損する際の対策や許容範囲、自覚をしなければならない。

想定外が起きた時、人は「他責」になる。

大恐慌時代、長期投資家が資産を増やしたのは、保有株を売った投資家がそれだけ資産を減らしたからにほかならない。信用買いの清算を迫られた場合もあるが、たいていは、狼狽して投げ売りした結果だ。多少でも取り返せれば、丸損するよりましだと考えた。こうした売り手が、結果的にだれよりも損をした。以上の分析から、次の大切な教訓を読み取ることができる。相場の変動は、投資家心理にはこたえるが、長期投資家には、利益をもたらす。

ジェレミー・シーゲル著『株式投資の未来』

マーク・ダグラス著『ゾーン 「勝つ」相場心理学入門』

マーク・ダグラス著『ゾーン 「勝つ」相場心理学入門』

ゾーンとは、トレーダーが恐怖や欲望を完全に排し、冷静にマーケットを中立的に見ている状態を指す。

マーケットはあなたを傷つけようとしていない。

ただ、確率通りに動いているだけだ。

トレーダーならばだれしもが恒常的収益を目標としている。 ところが、実際に一貫して利益を上げているトレーダーはほとんどいない。 そのカギとなる根本的問題は何か。 私に言わせれば、それは心理的要因にある。

マーク・ダグラス著『ゾーン 「勝つ」相場心理学入門』

まとめ

✅ 長期投資の成功は「時間」と「複利」にある

✅ 長期投資の成功は「時間」と「複利」にある

✅ 成長株よりも高配当株が有利

✅ 感情に惑わされず、データに基づけ

長期的に見て、株式のリターンは債権を上回っており、この点を否定する人はまずいない。それでも、株式を敬遠する人はかなりいる。

変動性が高いというのがその理由だ。だが株式のリスクは、実際には、それを保有する期間によって大きく変わってくる。

ジェレミー・シーゲル著『株式投資の未来』

⇒ 「長期と配当こそ、投資成功の黄金律」

そのために、数年でつぶれない会社を選ばないといけない。

知識の爆発的な普及を支えに、世界の生産が拡大することで、途上国に金融資産の買い手が生まれる。そうなれば、金融市場は今世紀後半にかけて買い支えられるだろう。

ジェレミー・シーゲル著『株式投資の未来』

そして、明日も、1年後も、10年後も同じとは限らない。

だが、20年前の「本」が伝えていることは、今のところ「時代遅れ」ではない。

市場が悲観論にとりつかれるとき、配当を生む銘柄を買いつづけるものは、結果的にだれよりも得をする。

ジェレミー・シーゲル著『株式投資の未来』

知識や見聞は、いずれ力になってくれると教えてくれます。

是非、皆様のより良い人生の選択肢が増えますように!

見ていただきありがとうございました!😆

.jpeg)